Informe sostenibilidad

1. Carta del Presidente

Esta memoria detalla con exhaustividad los importantes pasos que hemos continuado dando en Kutxabank a lo largo de 2023, siguiendo las líneas de acción de nuestro Plan de Sostenibilidad. Contamos con una hoja de ruta bien definida, alineada con los Objetivos de Desarrollo Sostenible de Naciones Unidas, y sobre esa base realizamos actuaciones de impacto en materia social y relativas al cambio climático, la eficiencia energética, la energía circular y la gestión de riesgos medioambientales.

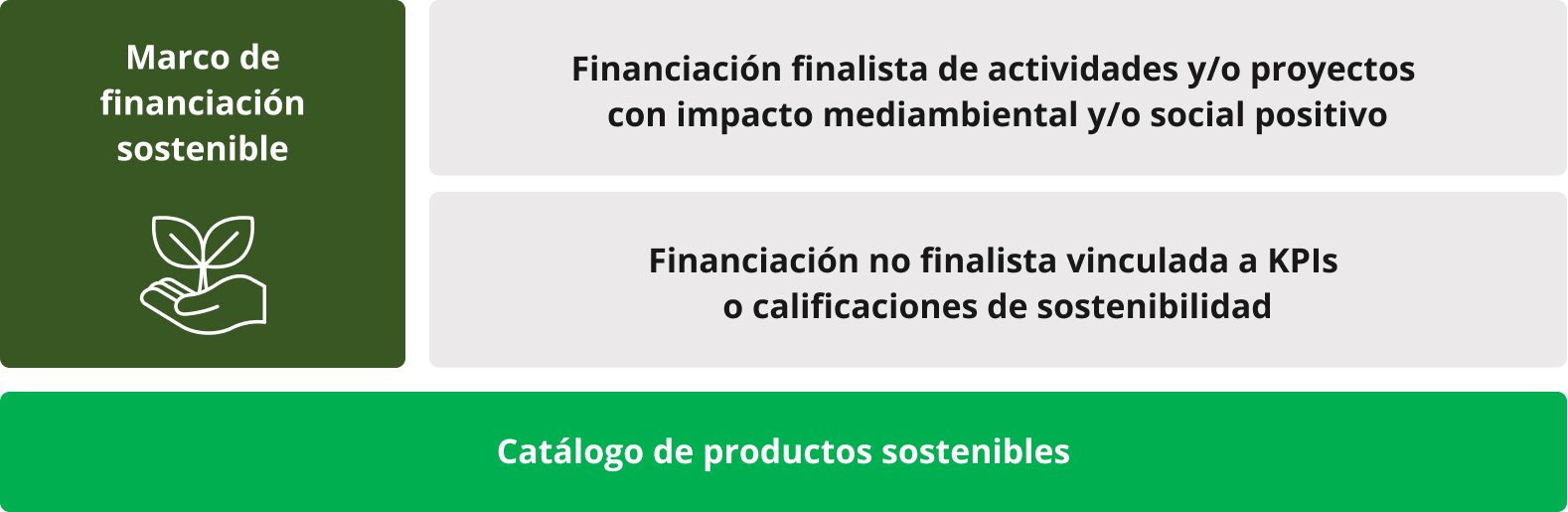

En un entorno en el que la canalización de la financiación hacia iniciativas económicas con mejor desempeño socioambiental está experimentando un crecimiento constante, uno de los principales hitos del ejercicio ha sido la aprobación del Marco Interno de Financiación Sostenible de Kutxabank. Esta pauta de actuación aporta a toda la organización un criterio homogéneo a la hora de identificar y considerar como sostenibles operaciones que realizan aportaciones positivas en materia ambiental y social.

Desde la convicción de que un uso razonable y equilibrado de los recursos naturales y de la energía es una de las claves que marcará en el futuro la salud del planeta, Kutxabank comparte y pone en práctica la necesidad de promover la transición hacia soluciones energéticas más limpias y menos dependientes de los combustibles fósiles.

En ese sentido, en 2023 hemos destinado 2.116 millones de euros a proyectos que favorecen una economía baja en carbono, con iniciativas que incorporan o generan energías renovables y a actividades que apuestan por la movilidad sostenible, o que promueven viviendas sociales, protegidas y energéticamente eficientes.

En esa misma línea, se han suscrito importantes acuerdos de colaboración con empresas especializadas que están favoreciendo la rehabilitación de viviendas y la instalación de sistemas de energía solar fotovoltaica en empresas.

En el plano corporativo, hemos continuado desarrollando medidas que favorecen la reducción del consumo de nuestros centros de trabajo. En 2023, hemos logrado una notable reducción de más de 3,5 millones de kWh en la electricidad utilizada por el Grupo en comparación al ejercicio anterior, equivalente al consumo de más de 1.000 viviendas.

Consciente del valor presente y futuro que tienen los bosques y de su capacidad de retener el CO2 de la atmósfera, Kutxabank gestiona en la actualidad un total de 914 hectáreas, y en 2023 ha repoblado una superficie de 57 hectáreas con 65.000 nuevos árboles de especies mayor capacidad de filtrar dióxido de carbono.

La entidad ha continuado trabajando de forma intensa para dar respuesta a los diferentes requerimientos regulatorios en el ámbito del reporting y la divulgación de la información climática y medioambiental, tanto sobre el Reglamento de Taxonomía como a lo que concierne a la divulgación de los riesgos ASG del Pilar III de la EBA y la Guía sobre riesgos relacionados con el clima y medioambientales del BCE, que entre sus 13 expectativas, incluye una específica sobre la publicación de información significativa y los parámetros clave sobre los riesgos relacionados con el clima y medioambientales significativos. En un contexto de alto nivel de exigencia regulatoria y supervisora, Kutxabank está homologado con las mejores prácticas.

En este sentido la agencia internacional Morningstar Sustainalytics ha destacado el desempeño de Kutxabank en el apartado de ‘ética del negocio’, en un análisis global que ha vuelto a situarnos entre los mejores bancos del mundo en materia de sostenibilidad.

Con respecto a los retos del futuro más próximo, Kutxabank está encauzando sus esfuerzos hacia las personas. Atraer, retener y promover el talento es uno de los principales compromisos que adquirimos con la sociedad, siempre bajo criterios de igualdad de oportunidades de género, materia en la que seguimos avanzando.

Somos una de las entidades financieras que continúa creando empleo estable y de calidad, con cerca de 275 nuevos contratos indefinidos hasta el final de 2025.

No es menos importante la calidad de dicho empleo. Estoy firmemente convencido de que la obligación de las empresas es tratar mejor a los jóvenes desde el punto de vista salarial. Por ello, en Kutxabank hemos decidido mejorar las condiciones de las personas más jóvenes que forman parte de nuestra plantilla, a través de un incremento en sus retribuciones que alcanzará el 17% en dos años en el caso de los contratos de prácticas y el 14% para los contratos fijos. Como consecuencia de estas mejoras, la remuneración de la plantilla más joven con contrato indefinido superará los 31.000 euros anuales transcurridos dos años desde su incorporación, además de la aportación que la entidad realiza a los planes de previsión individual y de otros beneficios sociales.

Ha sido una de las noticias con las que hemos cerrado un buen ejercicio, que nos permitirá repartir un dividendo récord de más de 306 millones de euros entre las fundaciones bancarias accionistas, que desarrollan a su vez una importante actividad en los ámbitos económico, social, climático y de gobernanza.

Anton Arriola

Presidente de Kutxabank

Informe sostenibilidad

2.1. Elaboración de la Memoria de Sostenibilidad

La presente Memoria de Sostenibilidad recopila las actividades, objetivos y logros alcanzados por el Grupo Kutxabank en materia de Responsabilidad Social en el año 2023. Mientras no se especifique lo contrario, toda la información facilitada abarca datos consolidados de todo el grupo financiero (Kutxabank y Cajasur). Si bien, también se reporta información específica considerada como material de cada una de las empresas del Grupo Kutxabank en algunos apartados del informe.

Cualquier reformulación de la información facilitada en relación con la publicación de informes anteriores se menciona expresamente en cada apartado.

Esta memoria se elabora de conformidad con la última versión de la guía GRI STANDARDS de la Global Reporting Iniciative (en adelante, GRI). Asimismo, recoge el avance del cumplimiento de los 10 Principios del Pacto Mundial de Naciones Unidas y toda la información necesaria para dar cumplimiento a los requisitos definidos en la Ley 11/2018, de 28 de diciembre, por la que se modifica el Código de Comercio, el texto refundido de la Ley de Sociedades de Capital aprobado por el Real Decreto Legislativo 1/2010, de 2 de julio, y la Ley 22/2015, de 20 de julio, de Auditoría de Cuentas, en materia de información no financiera y diversidad.

Por otro lado, también se recoge el cumplimiento de los requisitos de divulgación del Reglamento 2178/2021 en desarrollo del artículo 8 del Reglamento 852/2020 (Reglamento sobre la Taxonomía), así como los sucesivos reglamentos delegados aprobados (Reglamento 2139/2021, Reglamento 1214/2022 y Reglamento 2486/2023) que afectan al Grupo Kutxabank como Entidad financiera, y que están relacionados con la determinación de un marco facilitador para la realización de inversiones sostenibles.

Este documento pretende presentar información sobre sus impactos más significativos sobre la economía, el medio ambiente y las personas, incluidos los impactos sobre los derechos humanos, teniendo en cuenta los siguientes principios:

- Precisión: información correcta y suficientemente detallada.

- Equilibrio: información sin sesgo y con una representación justa de los impactos positivos y negativos.

- Claridad: información accesible y comprensible.

- Comparabilidad: facilitando un análisis de los cambios que se produzcan en los impactos de la organización.

- Exhaustividad: información suficiente para poder evaluar los impactos durante el periodo objeto del informe.

- Contexto de sostenibilidad: información sobre los impactos en el contexto más amplio de desarrollo sostenible.

- Puntualidad: información periódica y a disposición del público.

- Verificabilidad: recolectar, registrar, compilar y analizar la información de tal forma que la información pueda examinarse para determinar su calidad.

Cualquier persona que quiera realizar una consulta respecto a alguna cuestión relativa a esta memoria, puede utilizar el Buzón de Sostenibilidad, en la siguiente dirección de correo electrónico: sostenibilidad@kutxabank.es

Para la elaboración de esta memoria, el Área de ESG de Kutxabank solicita al resto de áreas de la organización y empresas del grupo la información necesaria, así como los logros con “impacto ASG” (ambiental, social, gobernanza sobre algún grupo de interés), conforme a los objetivos de cada departamento y las actuaciones llevadas a cabo para su consecución.

También se tienen en cuenta, siempre que se reciben, los comentarios de los grupos de interés, transmitidos a través de los diferentes canales de relación, como los buzones de sostenibilidad, el análisis de materialidad, el servicio de atención al cliente, las oficinas, los estudios de opinión o de mercado, las reuniones internas, el Consejo de Administración, etc.

El Grupo Kutxabank publica todos los años su Memoria de Sostenibilidad, siendo la última memoria elaborada, la correspondiente al ejercicio 2022 (aprobada el 29 de febrero de 2023), que es verificada por organismos independientes conforme a la Ley 11/2018 y a la guía del GRI. La presente memoria ha sido verificada por AENOR CONFIA S.A.U, en su condición de prestador independiente de servicios de verificación, de conformidad con la redacción dada por la Ley 11/2018 al artículo 49 del Código de Comercio.

Dicha verificación incluye la comprobación documental de la información recopilada en el presente documento, así como el análisis de la calidad de los datos cuantitativos utilizados, justificando la coherencia de la información reportada con los resultados del análisis de las necesidades y expectativas de los grupos de interés.

Para ello, AENOR adopta la norma ISO/ECE/17029:2019 para aportar garantías adicionales en su actuación y asegurar la equivalencia de las conclusiones respecto a la de otros verificadores.

Una vez verificada, la memoria es aprobada por el Consejo de Administración y la Junta General de Accionistas de Kutxabank.

Informe sostenibilidad

2.2. Análisis de materialidad

2.2.1. Análisis de materialidad cuantitativo

Para llevar a cabo el análisis cuantitativo se han tenido en cuenta los datos de activos totales, plantilla media y superficie ocupada de cada una de las Sociedades que integran el Grupo Kutxabank en 2023.

Tras este análisis, se concluye lo siguiente:

- No se han considerado materiales las organizaciones Compañía promotora y de comercio del Estrecho, Golf Valle Romano Gofl&Resort, GPS Mairena El Soto, Harri Hegoalde 2, Harri Inmuebles, Harri Iparra, Harri Sur Activos Inmobiliarios, Kartera 4, Kutxabank Empréstitos, Kutxabank Store, Norapex, Sociedad Andaluza de gestión de activos, Viana Activos Agrarios, dado que, consideradas de forma agregada, no alcanzan el 5% del peso relativo del Grupo en términos de volumen de activos y plantilla.

- Asimismo, no se han considerado materiales para el reporte de información sobre cuestiones ambientales ninguna de las sociedades del Grupo a excepción de Kutxabank y Cajasur ya que de forma agregada ambas superan el 96% de la superficie ocupada por sus instalaciones, siendo por tanto los impactos ambientales derivados del resto de empresas no representativos de la totalidad del Grupo.

- La información cuantitativa relacionada con la información económica reportada se corresponderá con los agregados de todas las organizaciones que conforman el Grupo Kutxabank, con objeto de mantener la coherencia y reportar la misma información que en las cuentas anuales.

No obstante, y por el compromiso del Grupo Kutxabank con la transparencia y la mayor demanda de información en materia de sostenibilidad por parte de la sociedad, se ha incorporado información considerada de interés de las diferentes organizaciones, que se especifican en los diferentes apartados del documento.

2.2.2 Análisis de materialidad cualitativo

Para el año 2023 se ha llevado a cabo una revisión de los resultados del último análisis de materialidad cualitativo realizado el ejercicio anterior a fin de determinar los asuntos materiales sobre los que reportar información en el presente Estado de Información No Financiera. Dicha revisión ha concluido que dichos resultados son plenamente vigentes para el Reporting del presente ejercicio ya que:

- Los grupos de interés determinados por el Comité de Dirección de Kutxabank no han sufrido modificaciones.

- No se han aprobado nuevas disposiciones legales, cambios normativos o nuevas exigencias de los supervisores bancarios que tengan un impacto significativo en el reporting realizado por Kutxabank.

- No se han identificado situaciones o circunstancias de naturaleza económica, social, ambiental o reputacional que puedan tener un impacto significativo en los contenidos del presente informe.

- No se han identificado cambios relevantes sociales o de mercado que puedan afectar a la información reportada. Los cambios organizacionales internos que se hayan podido realizar a lo largo del ejercicio serán recogidos y reportados convenientemente en la Memoria.

La metodología utilizada para la determinación de los aspectos materiales tiene en cuenta como aspectos relevantes aquellos que están asociados a los impactos más significativos de la organización, tomando en consideración los impactos reales y potenciales sobre la economía, el medio ambiente y las personas, incluidos los impactos sobre sus derechos humanos, en todas las actividades y relaciones empresariales de la organización.

Se ha elaborado un listado de impactos asociado a ciertas cuestiones de sostenibilidad a valorar, con objeto de priorizar y definir los contenidos del presente informe. Para ello, se han tenido en cuenta las cuestiones de sostenibilidad introducidas por la normativa en materia de reporting no financiero (Ley 11/2018 de 28 de diciembre, en materia de información no financiera y diversidad), las recomendaciones de la CNMV, los estándares de reporte GRI y SASB, así como otras cuestiones en materia de responsabilidad social corporativa relevantes para la actividad de Kutxabank.

El análisis de los resultados de la valoración de los impactos asociados a las cuestiones de sostenibilidad planteadas se ha realizado según la metodología GRI 3 Temas Materiales (2021), siguiendo, asimismo las recomendaciones de los supervisores y las nuevas tendencias en materia de reporting de sostenibilidad a nivel global.

Para ello, se han evaluado los impactos identificados, empleando un análisis cuantitativo y cualitativo, con arreglo a criterios específicos relativos al alcance, escala, carácter irremediable y probabilidad de ocurrencia. Los impactos se han ordenado en función de la valoración obtenida, y se han seleccionado los de mayor valoración, obteniendo así los impactos significativos. Los impactos significativos se agrupan en torno a cuestiones de sostenibilidad para determinar los temas materiales sobre los que informar en el presente Estado de Información No Financiera del Grupo Kutxabank.

En el proceso de determinación de temas materiales ha participado personal directivo de la Entidad en representación de los diferentes grupos de interés de Kutxabank considerando sus necesidades, expectativas y opiniones. Este colectivo incluye las Entidades o individuos a los que las actividades y servicios de Kutxabank pueden afectar de manera significativa, y cuyas acciones pueden afectar dentro de lo razonable a la capacidad de Kutxabank para desarrollar con éxito sus estrategias y alcanzar sus objetivos.

Los grupos de interés prioritarios considerados son:

|

Grupo de interés

|

Canales de comunicación

|

Frecuencia

|

|

Accionistas: Entidades propietarias del capital social.

|

- Junta General de Accionistas

|

Como mínimo anual

|

|

Equipo humano: Empleados y empleadas.

|

- Intranets corporativas

- Buzones sostenibilidad

- Diferentes canales de denuncia internos

|

Continua

|

|

Clientes: Toda persona o Entidad jurídica vinculada con la actividad desarrollada por el Grupo Kutxabank, independientemente de su capacidad económica, de cualquier sector o segmento y con criterio de universalidad.

|

- Encuestas de satisfacción

|

Anual

|

- Webs corporativas y redes sociales

- Buzones de sostenibilidad

- Red de oficinas

- Servicio de Atención a Clientes

|

Continua

|

|

Sociedad: Personas y organizaciones de todo tipo que habitan o están presentes en territorios en los que el Grupo Kutxabank puede tener mayor impacto.

|

- Webs corporativas y redes sociales

- Buzones sostenibilidad

- Red de oficinas

|

Continua

|

|

Aliados empresariales: Instituciones u organizaciones con las que Kutxabank participa en proyectos o colabora para el desarrollo de su actividad (Empresas del Grupo Corporativo).

|

- Webs corporativas y redes sociales

- Buzones sostenibilidad

- Red de oficinas

- Área de Participadas de Kutxabank

|

Continua

|

|

Proveedores: Colectivo vinculado a las operaciones realizadas por las organizaciones del Grupo.

|

- Webs corporativas y redes sociales

- Buzones sostenibilidad

- Área de compras

- Red de oficinas

|

Continua

|

La identificación y aprobación de los grupos de interés fue realizada en el año 2015 por el Comité de Dirección, y no ha sufrido cambios hasta hoy.

Como resultado del proceso descrito anteriormente, se incluye a continuación el listado de temas materiales para Kutxabank, sobre los que informar y priorizar en el presente documento:

|

Aspectos materiales

|

Impactos asociados a cada tema material

|

|

Energía

|

Agotamiento de los recursos naturales por el consumo energético (electricidad, gas natural y otros combustibles).

|

|

Cambio climático y sus riesgos

|

Contaminación atmosférica por la generación de gases de efecto invernadero (GEIs), contribuyendo al empeoramiento del calentamiento global.

|

|

Desempeño económico y fortaleza financiera

|

Contribución al desarrollo económico del entorno y a la rentabilidad de la propia empresa.

|

|

Financiación verde

|

Promoción de la inversión de capital en activos sostenibles con criterios ambientales y sociales.

Contribución a la mejora del desarrollo económico del entorno y de la imagen de la marca y posicionamiento en el mercado.

|

|

Captación y educación

|

Contribución a la mejora del desempeño del personal y desarrollo económico del entorno.

|

|

Políticas de remuneración

|

Contribución a la mejora del desarrollo económico del entorno, imagen de la marca y posicionamiento en el mercado.

Fomento de la igualdad: eliminación de la brecha salarial.

|

|

Compromiso con el desarrollo sostenible

|

Contribución al desarrollo sostenible (mediante el cumplimiento de los ODS de la Agenda 2030).

Mejora del desarrollo económico del entorno.

|

|

Compra responsable

|

Contribución a la mejora del desarrollo económico del entorno a través de los pagos realizados a proveedores.

|

|

Modelo de negocio / diversificación del negocio

|

Contribución a la mejora del desarrollo económico del entorno y a una mayor satisfacción del cliente.

Mayor rentabilidad económica de la entidad.

|

|

Fiscalidad responsable

|

Contribución a la mejora del desarrollo económico del entorno a través de los impuestos pagados.

|

|

Creación de valor para el accionista

|

Mayor rentabilidad económica de la empresa y contribución a la mejora del desarrollo económico del entorno.

|

|

Gestión del talento

|

Contribución a la mejora del desempeño del personal y desarrollo económico del entorno.

|

|

Gobierno corporativo

|

Mayor rentabilidad económica de la empresa.

|

|

Gestión del riesgo

|

Mayor rentabilidad económica de la empresa, minimizando los riesgos asociados.

|

|

Innovación de productos y procesos

|

Mayor rentabilidad económica de la empresa y mejora en la imagen de la marca.

Productos adaptados a las necesidades del cliente.

|

|

Satisfacción del cliente

|

Mayor rentabilidad económica de la empresa y mejora en la imagen de la marca.

Productos adaptados a las necesidades del cliente.

|

|

Marketing responsable

|

Mejora de la imagen de marca.

|

|

Ciberseguridad y protección de la información

|

Mejora de la imagen de marca y garantizar un entorno de confianza, transparencia y seguridad de la información.

Pérdida de información o vulneración de datos de carácter personal.

|

|

Seguridad y salud en el trabajo

|

Mejora de las condiciones de seguridad y promoción de la salud y bienestar de los trabajadores.

|

|

Política y gestión ambiental

|

Reducción de los impactos ambientales directos indirectos generados.

|

|

Inclusión y accesibilidad financiera

|

Mejora del acceso a los servicios financieros por toda la sociedad.

|

|

Gestión de quejas y reclamaciones

|

Mayor satisfacción del cliente.

Contribuir a un entorno de confianza, transparencia y seguridad de la información.

|

|

Derechos humanos

|

Cumplimiento de procesos de Diligencia Debida, protección de los derechos humanos, eliminación de la discriminación y cumplimiento de las disposiciones fundamentales de la Organización Internacional del Trabajo relacionadas con la libertad de asociación y la negociación colectiva.

|

|

Medidas de conciliación y beneficios sociales

|

Fomento de la igualdad de género.

|

|

Diversidad e igualdad de oportunidades, respeto al derecho de los trabajadores

|

Fomento de la igualdad de género y diversidad.

|

Una vez identificados los impactos, tanto positivos como negativos, potenciales y reales, han sido priorizados según la identificación y evaluación que se ha hecho de los mismos por parte de los grupos de interés. Los impactos prioritarios, a su vez, han sido asociados a uno o varios temas relacionados con la actividad de la Entidad, que conforman el listado de temas materiales que se presenta en la tabla anterior.

Considerando el sector dentro del que opera la Entidad, y dado el alto grado de regulación sobre la actividad de la misma, no existe una gestión de los impactos más allá del estricto cumplimiento normativo que se describe en los diferentes apartados de esta memoria. Dado el alto nivel de regulación de las actividades, se considera que existe un margen muy limitado de actuaciones más allá del cumplimiento del mismo.

Los nuevos aspectos materiales obtenidos en comparación con el estudio anterior han sido los siguientes:

- Fiscalidad responsable

- Política y gestión ambiental

- Inclusión y accesibilidad financiera.

Así mismo, los aspectos no materiales que sí lo fueron en el ejercicio 2021, son:

- Cumplimiento regulatorio.

- Cumplimiento de la normativa ambiental.

- Impacto del Covid-19.

Adicionalmente, con objeto de dar coherencia al resultado del análisis obtenido para que sea representativo en relación con todos los aspectos recogidos bajo el concepto de sostenibilidad, se ha completado el análisis realizado anteriormente, incorporando aspectos materiales adicionales considerados relevantes para la Dirección y el Comité de Responsabilidad Social. Los motivos de la incorporación de los nuevos aspectos son por resultar de carácter estratégico para la Entidad, sector o sociedad en general y/o para dotar de un contenido equilibrado en la Memoria de Sostenibilidad del Grupo Kutxabank 2023.

De esta manera, se ha pretendido garantizar que la memoria ofrezca una representación razonable y equilibrada del desempeño de la Entidad en materia de sostenibilidad.

|

Aspecto de sostenibilidad

|

Razón para su inclusión

|

|

Ética

|

Carácter estratégico para Kutxabank

|

|

Cumplimiento normativo de productos y servicios

|

Carácter estratégico para Kutxabank

|

|

Economía circular y gestión de residuos

|

Dotar de contenido equilibrado en el ámbito ambiental de la Memoria

|

|

Biodiversidad

|

Estrategia y trayectoria de Reporting sobre estos contenidos, dada la relevancia del mantenimiento de las masas boscosas en la absorción de gases de efecto invernadero

|

|

Gestión lingüística

|

Estrategia, trayectoria y comparabilidad de Reporting sobre estos contenidos

|

La validación de todo el proceso y del resultado de los aspectos materiales obtenidos ha sido realizada por el Comité de Dirección de Kutxabank.

Informe sostenibilidad

3.1. Características generales de la organización

Kutxabank, S.A. es una Entidad de crédito cuyos accionistas son las siguientes Fundaciones Bancarias: Bilbao Bizkaia Kutxa Fundación Bancaria – Bilbao Bizkaia Kutxa Banku Fundazioa, Fundación Bancaria Kutxa – Kutxa Banku Fundazioa y Fundación Bancaria Vital – Vital Banku Fundazioa.

La localización de su sede principal está en Gran Vía 30-32 - Bilbao.

Asimismo, es la Entidad dominante de una corporación de Entidades participadas que forman el Grupo Kutxabank. Estas sociedades amplían la gama de productos y servicios a disposición de los clientes desde un enfoque de mayor especialización.

A 31 de diciembre de 2023, las sociedades dependientes consolidables del Grupo Kutxabank son las siguientes:

- CAJASUR BANCO, S.A.U. (en adelante, Cajasur): Entidad de crédito constituida en 2010, que el 1 de enero de 2011 recibió la cesión de los activos y pasivos de la extinta Cajasur.

- Sede social: Avda. del Gran Capitán 11-13, Córdoba.

- GRUPO FINECO: El Grupo Fineco está especializado en la banca privada para instituciones e inversores particulares de renta alta, e incluye tres sociedades dedicadas al asesoramiento y gestión de patrimonios que son las siguientes: Fineco Sociedad de Valores, S.A., GIIC Fineco S.G.I.I.C., S.A.U. y Fineco Previsión E.G.F.P., S.A.U.

- Fineco Sociedad de Valores, S.A.

- Sede social: Plaza Federico Moyua 4, Planta 2, Bilbao.

- GIIC Fineco, S.G.I.I.C., S.A.U. y Fineco Previsión E.G.F.P., S.A.U.

- Sede social: c/Ercilla 24, Planta 2, Bilbao.

- KUTXABANK GESTIÓN, S.G.I.I.C., S.A.U. (en adelante, Kutxabank Gestión): Sociedad Gestora de los Fondos de Inversión del Grupo. Es el resultado de la fusión de las tres gestoras de las Cajas de Ahorros vascas en 2012.

- Sede social: Plaza de Euskadi 5, Planta 27, Bilbao.

- COMPAÑIAS DE SEGUROS: KUTXABANK ASEGURADORA COMPAÑÍA DE SEGUROS Y REASEGUROS S.A.U, KUTXABANK VIDA Y PENSIONES, COMPAÑÍA DE SEGUROS Y REASEGUROS, S.A.U, (en adelante, Kutxabank Seguros): Sociedades dedicadas a la actividad de operaciones de seguro y reaseguro, antes denominadas Biharko. A su vez, dependiendo de KUTXABANK VIDA Y PENSIONES, S.A.U se encuentra la sociedad KUTXABANK PENSIONES, S.A. E.G.F.P.U. dedicada a la gestión de fondos de pensiones.

- Sede social: Plaza de Euskadi 5, Planta 28, Bilbao.

- NORBOLSA SOCIEDAD DE VALORES, S.A. (en adelante, Norbolsa): Sociedad fundada por las antiguas Cajas de Ahorros Vascas en 1989 especializada en la intermediación bursátil y en servicios financieros de alto valor añadido.

- Sede social: Plaza de Euskadi 5, Planta 26, Bilbao.

- KARTERA 1, S.L. (en adelante, Kartera 1): Sociedad de adquisición, tenencia, disfrute, administración y negociación de valores, inmuebles y participaciones sociales por cuenta propia. La Sociedad desarrolla su actividad como sociedad tenedora de cartera en el seno del Grupo Kutxabank cuya sociedad dominante es Kutxabank, S.A.

- Sede social: Gran Vía 30-32, Bilbao.

- KUTXABANK EMPRÉSTITOS, S.A.U. (en adelante, Kutxabank Empréstitos): Sociedad constituida en 2006 con el objeto social de la emisión, con la garantía solidaria e irrevocable de Kutxabank, S.A., de instrumentos de deuda, entre ellos obligaciones, bonos, pagarés y/o valores análogos representativos de parte de un empréstito, deuda subordinada y/o participaciones preferentes.

- Sede social: Gran Vía 30-32, Bilbao.

- GESFINOR ADMINISTRACIÓN, S.A. (en adelante, Gesfinor): Gesfinor presta servicios administrativos a diversas Entidades vinculadas al Grupo Kutxabank.

- Sede social: Avda. Lehendakari Aguirre 9, Planta 6, Bilbao.

- KUTXABANK STORE, S.L.U. (en adelante, Kutxabank Store): Sociedad constituida en 2022 cuyo objeto social es la intermediación comercial.

- Sede social: Gran Vía 30-32, Bilbao.

- GRUPO INMOBILIARIO: Centraliza, la inversión y gestión en los diferentes ámbitos del sector inmobiliario, tanto industrial como residencial. La mayor parte de empresas que lo componen dependen directamente de Kutxabank S.A. y serían las siguientes:

- HARRI IPARRA S.A.U. (Matriz del Grupo Inmobiliario)

- Sede social: Avda. Lehendakari Aguirre 9, Planta 6, Bilbao.

- HARRI HEGOALDE 2, S.A.U.

- Sede social: Avda. Gran Capitán 13, Planta 2, Córdoba.

- HARRI SUR ACTIVOS INMOBILIARIOS, S.L.U.

- Sede social: Avda. Gran Capitán 13, Planta 2, Córdoba.

- HARRI INMUEBLES, S.A.U.

- Sede social: Avda. Lehendakari Aguirre 9, Planta 6, Bilbao.

- COMPAÑÍA PROMOTORA Y DE COMERCIO DEL ESTRECHO, S.L.U.

- Sede social: Urbanización Valle Romano Casa Club, c/ Villa Borguese 1, Estepona.

- GOLF VALLE ROMANO GOLF & RESORT S.L.U.

- Sede social: Urbanización Valle Romano Casa Club, c/ Villa Borguese 1, Estepona.

- KARTERA 4, S.L.U.

- Sede social: Gran Vía 30-32, Bilbao.

Además, existen otras tres sociedades de actividad inmobiliaria, que dependen directamente de Cajasur y que son gestionadas también, al igual que las anteriores, por el área de Financiación de Negocio Inmobiliario. La información de estas empresas será agregada junto con las mencionadas anteriormente, ya que su gestión se lleva a cabo de forma conjunta:

- G.P.S. MAIRENA EL SOTO, S.L.U.

- Sede social: Avda. Gran Capitán 13, Planta 2, Córdoba.

- VIANA ACTIVOS AGRARIOS, S.L.U.

- Sede social: Avda. Gran Capitán 13, Planta 2, Córdoba.

- SOCIEDAD ANDALUZA DE GESTIÓN DE ACTIVOS, S.L.U.

- Sede social: Avda. Gran Capitán 13, Planta 2, Córdoba.

En el ámbito inmobiliario se incluye otra sociedad que, por considerarse activo singular, es gestionada por el área de Participadas:

- NORAPEX, S.A.U.: Sociedad dedicada a la gestión de un centro de ocio

- Sede social: Avda. Gran Capitán 13, Planta 2, Córdoba

Durante 2023 no se han identificado cambios significativos en relación con la estructura de la organización, capital social, operaciones, etc., a excepción de la absorción de Fineco Patrimonios S.G.I.I.C, S.A.U. por Fineco Sociedad de Valores, S.A.

Por otro lado, en este ejercicio se han cerrado 24 oficinas de Kutxabank y Cajasur.

Se reportan a continuación los principales datos del Grupo Kutxabank:

|

Datos GRUPO KUTXABANK

|

2021

|

2022*****

|

2023

|

|

Activos totales (millones de euros)

|

65.805

|

66.588

|

63.712

|

|

N.º productos y/o servicios prestados

|

1.119

|

1.135

|

1.168

|

|

Recursos propios (millones euros)*

|

5.802

|

5.810

|

5.970

|

|

Fondos ajenos = Deuda (millones euros) **

|

60.003

|

60.778

|

57.742

|

|

N.º oficinas ***

|

782****

|

716

|

692

|

|

Ingresos netos = Margen Financiero. (millones euros)

|

612

|

696

|

1.266

|

|

Rating (Emisor Deuda Senior Preferente)

|

L.P./C.P.

Fitch: A- / F2

Moody's: Baa1 / P2

DBRS: - /-

S&P: BBB / A-2

|

L.P./C.P.

Fitch: A- / F2

Moody's: A3 / P2

DBRS: A(low) / R-1 (low)

|

L.P./C.P.

Fitch: A- / F2

Moody's: A3 / P2

DBRS: A / R-1 (low)

|

|

% de propiedad que corresponde a BBK

|

57%

|

57%

|

57%

|

|

% de propiedad que corresponde a KUTXA

|

32%

|

32%

|

32%

|

|

% de propiedad que corresponde a VITAL

|

11%

|

11%

|

11%

|

* Recursos Propios como Fondos Propios del Balance Público

** Recursos ajenos en términos de deuda

*** Incluye oficinas de Fineco y oficina móvil de Araba

**** Información re-expresada respecto a los datos reportados en la memoria de 2021

***** Los datos de 2022 no se han re-expresado por la entrada en vigor de IFRS17

El Grupo Kutxabank opera exclusivamente en el Estado español, de forma directa a través de su red de oficinas. Por otro lado, Kutxabank está presente en otros países mediante marcos de colaboración suscritos con otras Entidades (como JP Morgan para la prestación de apoyo a las empresas clientes).

La localización de todas las oficinas del Grupo se puede consultar a través de las distintas páginas web de Kutxabank, Cajasur y Fineco.

Se reportan a continuación los principales productos y el número de operaciones realizadas por las diferentes empresas del Grupo durante los tres últimos años:

3.1.1. Kutxabank y Cajasur

|

PRODUCTOS DE KUTXABANK + CAJASUR

|

N.º OPERACIONES VIGENTES 2021

|

N.º OPERACIONES VIGENTES 2022

|

N.º OPERACIONES VIGENTES 2023

|

|

N.º préstamos a hogares destinados al consumo

|

826.586

|

855.403

|

866.356

|

|

N.º préstamos a hogares destinados a la vivienda

|

367.040

|

363.723

|

354.075

|

|

N.º préstamos a hogares y ISFLSH* destinados a otros fines

|

120.489

|

112.060

|

133.152

|

|

N.º préstamos a sociedades no financieras

|

121.405

|

128.847

|

130.970

|

|

N.º cuentas corrientes y cuentas de ahorro

|

2.192.041

|

2.236.670

|

2.261.608

|

|

N.º de imposiciones a plazo

|

176.770

|

79.918

|

74.828

|

|

N.º total de tarjetas

|

1.718.930

|

1.699.151

|

1.704.890

|

|

N.º total de pólizas de seguros en cartera (vida + no vida)

|

925.331

|

920.502

|

915.094

|

|

Volumen total primas seguros en cartera (vida + no vida) –M€-

|

266.351.750

|

252.159.861

|

267.169.814

|

* Instituciones sin fines de lucro al servicio de los hogares

3.1.2. Grupo Fineco

|

PRODUCTOS DE FINECO

|

2021

|

2022

|

2023

|

N.º PRODUCTOS

|

|

Fondos de inversión

|

16

|

18

|

17

|

|

SICAVS

|

22

|

2

|

2

|

|

Fondos de pensiones

|

4

|

4

|

4

|

|

EPSV

|

2

|

2

|

2

|

|

Carteras de gestión discrecional

|

6

|

6

|

4

|

|

TOTAL GESTIONADO

|

50

|

32

|

29

|

|

VALORES DEPOSITADOS DE CLIENTES

|

123

|

98

|

92

|

PATRIMONIO GESTIONADO (EUROS)

|

|

Fondos de inversión

|

4.167.319.555,91

|

4.178.400.013,83

|

5.014.934.622,88

|

|

SICAVS

|

322.688.061,02

|

49.678.207,21

|

53.017.072,79

|

|

Fondos de pensiones

|

16.338.750,44

|

13.617.287,24

|

13.855.180,54

|

|

EPSV

|

83.949.924,44

|

78.138.742,88

|

80.361.819,11

|

|

Carteras de gestión discrecional

|

97.100.550,89

|

95.145.440,29

|

58.789.474,91

|

|

TOTAL GESTIONADO

|

4.687.396.842,70

|

4.414.979.691,45

|

5.220.958.170,23

|

|

VALORES DEPOSITADOS DE CLIENTES

|

917.701.589,78

|

377.738.244,13

|

396.031.859,44

|

3.1.3. Kutxabank Gestión

|

PRODUCTO DE KUTXABANK GESTIÓN

|

N.º OPERACIONES VIGENTES 2021

|

N.º OPERACIONES VIGENTES 2022

|

N.º OPERACIONES VIGENTES 2023

|

|

N.º cuentas

|

1.563.589

|

1.635.357

|

1.832.784

|

|

N.º partícipes

|

216.893

|

247.912

|

281.293

|

|

N.º fondos

|

49

|

48

|

46

|

|

Patrimonio gestionado fondos

|

17.218.271 mil €

|

17.578.603 mil €

|

21.102.293 mil €

|

|

N.º Carteras gestionadas

|

16

|

16

|

15

|

|

Patrimonio carteras gestionadas

|

8.259.007 mil €

|

7.526.718 mil €

|

8.027.836 mil €

|

3.1.4. Kutxabank Seguros

|

PRODUCTOS DE KUTXABANK SEGUROS*

|

PRIMAS 2021

|

PRIMAS 2022

|

PRIMAS 2023

|

|

Seguro de Hogar

|

98.746.838 €

|

95.216.677 €

|

99.881.267,53 €

|

|

Seguro de Protección de Pagos

|

8.995.648 €

|

8.504.668 €

|

8.323.453,27 €

|

|

Seguro de Decesos

|

111.891.520 €

|

7.780.617 €

|

7.277.480,57 €

|

|

Seguro de Protección de alquileres

|

37.615 €

|

36.947 €

|

38.703,82 €

|

|

Seguro de Vida Riesgo

|

101.947.989 €

|

94.847.435 €

|

93.614.187,71 €

|

|

Seguro de Vida ahorro

|

2.941.136 €

|

2.301.138 €

|

1.851.340 €

|

|

Seguro de Rentas

|

1.135.336 €

|

2.760.366 €

|

11.821.771,64 €

|

* En estos datos no se incluyen las cifras referidas a los productos provenientes de Acuerdos de Distribución con otras Compañías.

3.1.5. Norbolsa

|

PRODUCTOS DE NORBOLSA

|

Millones de €

Ventas 2021

|

Millones de €

Ventas 2022

|

Millones de €

Ventas 2023

|

|

Intermediación de valores

(Volumen intermediado)

|

3.598

|

3.993

|

3.632

|

|

Liquidación y custodia (Volumen)

|

13.767

|

13.249

|

14.523

|

|

Colocación en mercado primario (operaciones de colocación):

- Renta fija (N.º operaciones)

- Pagarés (N.º programas)

- OPVs

|

5

21

2

|

Volumen:

832

2.420

72

|

1

27

0

|

Volumen:

600

9.035

0

|

5

32

0

|

Volumen:

2.380

1.354

0

|

|

Gestión de Carteras

(Mandatos de Carteras en Gestión)

|

138

|

131

|

309

|

|

N.º clientes

|

1.746

|

1.677

|

1.615

|

3.1.6. Kutxabank Empréstitos

|

PRODUCTO DE KUTXABANK EMPRÉSTITOS

|

PATRIMONIO GESTIONADO 2021

|

PATRIMONIO GESTIONADO 2022

|

PATRIMONIO GESTIONADO 2023

|

|

Repo pagaré

|

0

|

200.000.000 €

|

828.000.000 €

|

3.1.7. Grupo Inmobiliario

La estrategia seguida en el Grupo Inmobiliario de Kutxabank va dirigida a la venta de los activos inmobiliarios en cartera, preservando el valor de los mismos. El objetivo del grupo no es el desarrollo de proyectos inmobiliarios, sino la venta de los activos en las condiciones en las que han sido adquiridos, limitando la actuación al avance urbanístico en el caso de suelos y al saneamiento técnico de los activos.

Las sociedades del Grupo Inmobiliario no comercializan productos. Su actuación se limita a la venta de activos inmobiliarios. Las operaciones inmobiliarias realizadas en 2021, 2022 y 2023 han sido las siguientes:

|

SOCIEDAD

|

Millones de €

Ventas 2021

|

Millones de €

Ventas 2022

|

Millones de €

Ventas 2023

|

|

Harri Hegoalde 2, S.A.U.

|

47

|

31

|

41

|

|

Harri Iparra S.A.U.

|

29

|

24

|

27

|

|

Harri Sur Activos Inmobiliarios S.A.U.

|

35

|

30

|

33

|

|

Harri Inmuebles S.A.U.

|

10

|

6

|

9

|

|

GPS Mairena el Soto, S.L.

|

-

|

1

|

0

|

|

SAGA, S.L.

|

-

|

4

|

7

|

|

Viana Activos Afrarios S.L.

|

1

|

0

|

0

|

|

CIA Prom.y de Comercio del Estrecho S.L.

|

-

|

0

|

0

|

|

KARTERA 4 S.L.*

|

-

|

-

|

0

|

|

TOTAL

|

122

|

94

|

117

|

* Sociedad incluida en el informe de 2023.

Dada la naturaleza de su actividad, el resto de las sociedades del Grupo, no comercializan productos ni servicios a terceros.

En relación al pago de impuestos, las sociedades con domicilio en territorio foral están integradas en el grupo fiscal de Kutxabank, mientras que las sociedades con domicilio en territorio común están integradas en el grupo fiscal de Cajasur.

Todas las sociedades desarrollan su actividad en territorio nacional, siendo el resultado obtenido a nivel individual en 2023 el siguiente:

|

SOCIEDAD

|

Millones de €

Resultado 2021*

|

Millones de €

Resultado 2022

|

Millones de €

Resultado 2023

|

|

Harri Hegoalde 2, S.A.U.

|

-56,9

|

-34,4

|

-60,7

|

|

Harri Iparra S.A.U.

|

-69,9

|

-54,8

|

-113,3

|

|

Harri Sur Activos Inmobiliarios S.A.U.

|

-8,8

|

-5,4

|

-8,1

|

|

Harri Inmuebles S.A.U.

|

-0,4

|

-0,4

|

0,5

|

|

CIA Prom.y de Comercio del Estrecho S.L..

|

-6

|

-0,5

|

-4,1

|

|

Golf Valle Romano S.L.

|

-0,6

|

-0,3

|

0,2

|

|

GPS Mairena el Soto S.L.

|

-0,5

|

-0,6

|

-0,5

|

|

SAGA, S.L.

|

-

|

-0,4

|

-1,3

|

|

Viana Activos Agrarios S.L.

|

-1

|

-1,2

|

-1,4

|

|

KARTERA 4 S.L.**

|

-

|

-

|

-

|

|

TOTAL

|

-144,1

|

-97,4

|

-188,7

|

* Datos actualizados en el 2022.

** Sociedad incluida en el informe de 2023.

Informe sostenibilidad

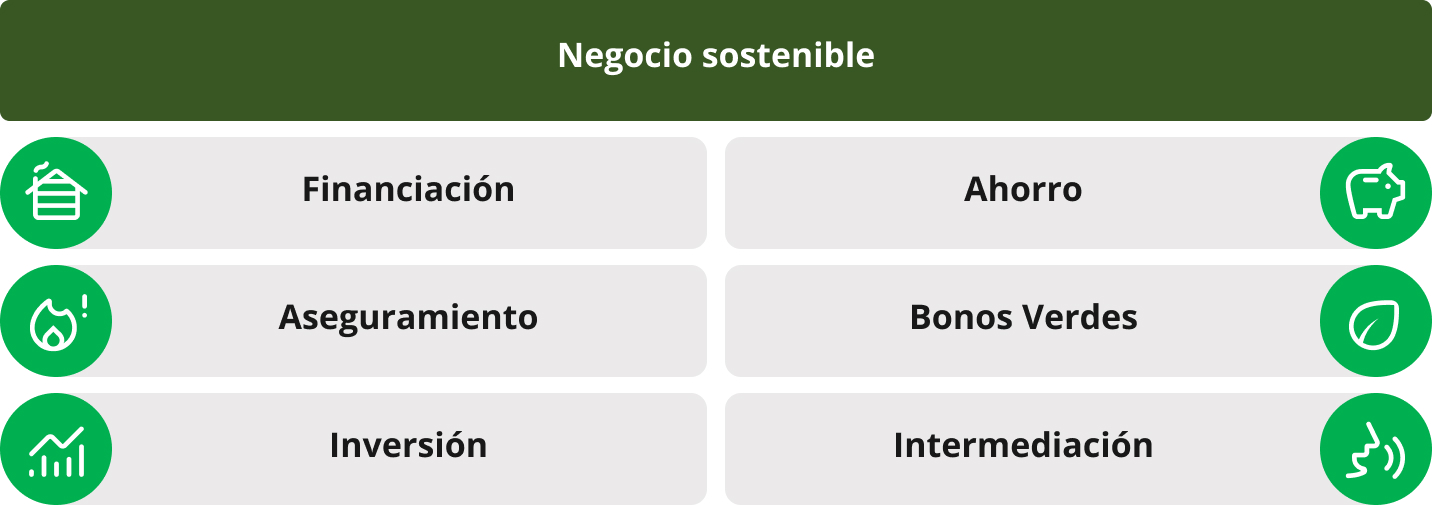

3.2. Marcas, productos y servicios

En 2023, el Grupo Kutxabank ha continuado ofreciendo mejoras en su catálogo de productos, lo que ha permitido aumentar su grado de especialización y su adecuación a las necesidades de la clientela.

Los principales productos comercializados en 2023 han sido los siguientes:

3.2.1. Kutxabank y Cajasur

Productos de ahorro e inversión

El año 2023 ha sido favorable en cuanto al resultado registrado por los principales mercados bursátiles. No obstante, la volatilidad ha estado presente a lo largo del año. En este sentido, uno de los principales puntos que han dirigido el comportamiento de los inversores han sido las actuaciones y las declaraciones por parte de los principales bancos centrales. En este entorno, en la medida que las expectativas del mercado situaban los tipos de interés en niveles más altos y durante más tiempo las rentabilidades de la deuda repuntaban y la renta variable resultaba penalizada. Por el contrario, cuando el mercado ha empezado a visualizar el final del ciclo alcista de tipos, anticipando incluso próximas bajadas, las rentabilidades de la deuda se relajaban y las bolsas reaccionaban con optimismo. En este contexto, en 2023 las suscripciones netas en fondos de inversión han sido elevadas, centrándose en los fondos de renta fija, en línea con la tendencia observada en el conjunto de la industria. Como resultado del repunte de los tipos de interés, la estrategia iniciada en 2022 en cuanto a la comercialización de fondos con una rentabilidad objetivo a vencimiento ha tenido continuidad en el primer semestre de 2023. Pese a esto, la propuesta principal del Banco sigue siendo el servicio de gestión discrecional de carteras, que maximiza el binomio beneficio – riesgo.

En cuanto a la Inversión Socialmente Responsable, la normativa Europea sigue avanzando y las compañías están adaptando los procesos para su alineación en este sentido. En lo que a los fondos de inversión se refiere, el principal hito ha sido el lanzamiento de dos nuevos fondos que cuentan con un objetivo de inversión sostenible y su gestión se realiza de acuerdo con criterios de impacto positivo principalmente medioambiental, pero también social, se trata de Kutxabank RF Objetivo Sostenible y Kutxabank RV Objetivo sostenible. Cabe destacar que nuestros clientes tienen acceso a estos fondos tanto a través del servicio de gestión discrecional de carteras como a través del servicio de asesoramiento no independiente. Recordamos que el resto de los fondos de Kutxabank Gestión que actualmente están comercialización están catalogados como Artículo 8, lo que supone que promueven características ambientales o sociales además de garantizar el cumplimiento de las buenas prácticas de gobernanza. Adicionalmente, todos sus fondos cuentan con información detallada sobre la gestión de las inversiones desde este punto de vista, tanto en el Anexo de Sostenibilidad como en la Información adicional de transparencia.

Por su parte, las Carteras Delegadas promueven características medioambientales o sociales y en la gestión de las inversiones se tiene en cuenta la información sobre el análisis de las principales incidencias adversas (PIAS) que realizan los fondos seleccionados sobre los factores de sostenibilidad. Además, en el Anexo de Sostenibilidad de las Carteras Delegadas que se incorpora en el proceso de contratación se detalla toda la información en este sentido.

En definitiva, el objetivo general es ofrecer soluciones de inversión con un enfoque global buscando la diversificación. De esta manera, nuestros servicios de inversión además de incorporar criterios financieros cuentan con un alto compromiso en términos de sostenibilidad.

Productos de financiación

Durante 2023, se han reforzado los esfuerzos de las entidades financieras del Grupo Kutxabank en la protección de deudores hipotecarios en riesgo de vulnerabilidad, manteniendo las medidas a las que nos comprometimos mediante la adhesión al Código de Buenas Prácticas regulado por el Real Decreto-Ley 6/2012 y por el Real Decreto-Ley 19/2022. De esta manera hemos aliviado la subida de tipos de interés de los deudores más vulnerables, añadiéndose alternativas acordadas con los clientes como renegociaciones, refinanciaciones y/o amortizaciones anticipadas.

El Grupo Kutxabank está muy concienciado con el cuidado y sostenibilidad del medio ambiente tal y como se desprende de la bonificación que ofrecemos desde hace años en nuestras hipotecas sobre aquellas viviendas con alta calificación energética con el producto Hipoteca Verde. Además, hemos puesto en marcha un nuevo producto de activo, el Préstamo de Eficiencia Energética, mediante el que financiamos ofreciendo condiciones especialmente ventajosas, la rehabilitación de edificios, tanto por parte de personas físicas o jurídicas, pero, sobre todo, por la parte de Comunidades de Propietarios, con el objeto mejorar la eficiencia energética del parque de viviendas estatal.

El apoyo a los jóvenes y la ayuda al acceso a su primera vivienda también ha copado buena parte de nuestros esfuerzos en 2023, adhiriéndonos a los convenios de diferentes CC.AA., tales como el Programa ‘Mi Primera Vivienda’ de la Comunidad de Madrid y el Programa ‘Garantía Vivienda Joven’ de la Junta de Andalucía, que han lanzado para aquellos jóvenes que demanden financiación para la adquisición de vivienda por encima del 80% de tasación. Con todo ello, hemos conseguido aumentar la cuota hipotecaria en 2023, según datos del INE de octubre de 2023, tanto en el País Vasco, donde hemos pasado del 27,66% de enero al 30,17% de noviembre 2023, como en Andalucía, con un 9,54% a noviembre, frente al 7,48% de enero 2023.

Otros productos de financiación relevantes son los préstamos al consumo a través de ‘Kutxabank Kredit’ y las líneas de financiación de productos ecológicos o energéticamente eficientes, que ofrecen condiciones especiales de financiación para aquellos productos que cuentan con determinadas certificaciones energéticas o ambientales, tales como:

- Préstamos personales para la financiación de vehículos ecológicos y para la mejora de la eficiencia energética de los hogares.

- Créditos en comercio con acuerdos para la financiación de placas solares, puntos de recarga de coches eléctricos, aerotermia y calderas; con empresas de referencia como Iberdrola, Holaluz y Repsol.

Asimismo, en préstamos personales destaca la apuesta en los últimos años por promocionar y facilitar la financiación online (App e Internet), respondiendo a la creciente demanda digital acentuada por la pandemia. De esta forma, en 2023 se ha contribuido a la estrategia de digitalización con campañas específicas en condiciones especiales, durante los meses de primavera y verano (marzo a septiembre).

De cara a 2024, se pretende avanzar en la digitalización del proceso de contratación de préstamos personales en oficina, siendo previsible la implantación de la Firma Digital Omnicanal (F.D.O.).

Medios de pago

En 2021 se lanzaron las primeras tarjetas neutras en CO2 y en 2022, se ha dado un paso más hacia la sostenibilidad, fabricando todas las tarjetas con plástico reciclado. Las nuevas tarjetas están identificadas con doble símbolo: neutras en CO2 (logo propio) y 100% PVC reciclado.

Por otro lado, con motivo de la guerra en Ucrania, y siguiendo las directrices europeas, durante el 2022 se han adoptado distintas medidas para el bloqueo de los BINes de tarjetas emitidas en Rusia (y países limítrofes) de manera que estas tarjetas no puedan operar en nuestros cajeros y comercios.

Kutxabank cuenta con un amplio catálogo de tarjetas dirigidas a cada segmento con ventajas propias para cada uno:

- Tarjetas de débito: Visa Debit K26/K26+ (segmento joven), Visa Debit y Visa Debit 100% (segmento 100%).

- Tarjetas duales: Visa Dual K26/K26+ (segmento joven), Visa Dual y Visa Dual 100% (segmento 100%) y Visa Oro Dual.

- Tarjetas de crédito: Visa Classic, Visa Oro, Visa Nakar.

- Resto de tarjetas: Telepeaje Vía T.

2023 sigue la senda de tendencias que eclosionaron con la crisis sanitaria y han supuesto un cambio definitivo en nuestros hábitos de pago: Se reduce el uso de efectivo, también para importes bajos. Siguen creciendo imparables los pagos móviles, que representan ya prácticamente uno de cada cuatro pagos presenciales. Y el comercio electrónico se consolida como realidad cada vez más amplia en nuestro día a día.

Nuestra aplicación de pagos digitales, KutxabankPay, ofrece a los clientes estos servicios:

- Bizum, pago inmediato contra cuenta, que permite enviar dinero entre particulares, pagar en comercio online y en administraciones de Loterías y Apuestas del Estado, y hacer donaciones a ONGS.

- Pago con móvil en comercios físicos y reintegro en cajeros sin contacto.

- Tarjeta virtual para pago en comercio online.

- Gestión de bloqueos y límites de tarjetas.

También en aplicaciones de pago de terceros (Apple Pay, Samsung Pay, y Google Pay), los clientes pueden activar las tarjetas Kutxabank para pagar en comercios físicos, webs y apps.

En lo relativo a las donaciones a ONGs a través del servicio Bizum cabe destacar que los 765.000 usuarios particulares con los que cerramos el año 2023 en Kutxabank y Cajasur hicieron más de 27.000 donaciones por un importe superior a 1.300.000 euros. Asimismo, las 800 ONGS adheridas al servicio a través de Kutxabank y Cajasur recibieron unas 18.500 donaciones por un valor de más de 860.000 euros.

Seguros

Desde ya más de tres años contamos con el “Seguro de Hogar Verde”, seguro que forma parte del catálogo de productos con este mismo enfoque y que se ha convertido en una de las palancas importantes en las actuaciones Kutxabank con enfoque sostenible. Se trata de un seguro con cada vez mayor presencia tanto en volumen, como en la oferta comercial hacia la clientela.

Su objetivo es el de favorecer el comportamiento de clientes en pro de la eficiencia energética, discriminando positivamente aquellos que cumplen en mayor medida con el cuidado del medio ambiente. En este sentido, este seguro ofrece una ventaja en el precio del mismo, a través de un abono en cuenta, siempre y cuando los clientes aporten la certificación energética requerida para la vivienda asegurada.

Asimismo, se ha trabajado en el desarrollo de la Firma Digital para nuevos seguros, así como en el desarrollo de protocolos de venta a distancia, en aras de ofrecer comodidad y flexibilidad a nuestros clientes, contribuyendo además a reducir el número de desplazamientos de los mismos.

También seguimos trabajando con Sanitas e IMQ, dos compañías que velan por la Salud y Bienestar de las personas, a través de programas de promoción de la salud para la población, la investigación y la excelencia médica.

Todos los productos mencionados a continuación pertenecen a las compañías de seguros salvo en los que se indica expresamente que se llevan a cabo mediante acuerdo con las compañías indicadas:

- Seguro de Hogar

- Seguro Protección de Pagos

- Seguro de Decesos

- Seguro de Protección de Alquileres

- Seguro de Vida

- Seguro de Rentas

- Seguro Todo Riesgo Construcción (acuerdo con Mapfre y Liberty)

- Seguro de Comercio (mediante acuerdo con Liberty)

- Seguro Auto (mediante acuerdo con Liberty)

- Seguro de Salud (mediante acuerdo con IMQ y Sanitas)

- Seguro de Pymes (mediante acuerdo con Liberty)

3.2.2. Grupo Fineco

Los productos destacados en 2023 han sido los siguientes:

- Productos de ahorro e inversión:

- Asesoramiento en materia de inversión sobre IICs (Instituciones de inversión colectiva) a clientes de banca privada, tanto personas físicas como jurídicas.

- Intermediación de valores de renta variable y renta fija nacionales e internacionales a clientes de banca privada, tanto personas físicas como jurídicas.

- Depósito y custodia de valores de renta variable nacional a clientes de banca privada, tanto personas físicas como jurídicas.

- Gestión de carteras de IICs, FILPE, fondos de pensiones, EPSVs y carteras de gestión discrecional específicas de clientes minoristas y contrapartes elegibles.

- Administración de Fondos de Pensiones.

- Servicios de asesoramiento financiero y Family Office.

3.2.3. Kutxabank Gestión

Kutxabank Gestión cuenta con un completo catálogo de alternativas de ahorro e inversión.

La propuesta principal sigue siendo el servicio de gestión discrecional de carteras, que maximiza el binomio beneficio – riesgo. Las carteras invierten en su totalidad o en su mayoría en fondos gestionados por Kutxabank Gestión.

La gestora, gestiona carteras de clientes profesionales. Las más destacadas son:

- Planes de previsión individuales: Baskepensiones.

- Planes de empleo: Kutxabank Empleo, Alejandro Echevarría, y planes de empleados y empleadas de Kutxabank.

- Planes de pensiones de Kutxabank Pensiones, S.A.U., Entidad Gestora de Fondos de Pensiones.

- Cartera Delegada: Fundación Diocesanas hasta el 22 de diciembre de 2023.

3.2.4. Norbolsa

Los productos ofrecidos en 2023 han sido los siguientes:

- Intermediación de valores

- Liquidación y custodia

- Colocación en mercado primario

- Gestión de Carteras

- Servicios Corporativos

- M&A

3.2.5. Kutxabank Empréstitos

La sociedad ha renovado este año su programa de pagarés. Ha emitido pagarés por un importe de más de 828 millones de euros.

Informe sostenibilidad

3.3. Mercados servidos

El Grupo Kutxabank basa su actividad en un modelo de banca local centrado en el sector minorista, comprometido con sus territorios de origen, siendo sus principales áreas de actuación el País Vasco y Córdoba, aunque cuenta también con una notable presencia en otras zonas del Estado (Expansión). Sin olvidar, no obstante, el apoyo a Empresas, PYMEs e Instituciones como resultado del compromiso de la Entidad con el tejido industrial y social del entorno.

|

VOLUMEN DE NEGOCIO

M €

|

2021

|

%

|

2022

|

%

|

2023

|

%

|

|

Bizkaia

|

31.814

|

24,9

|

31.292

|

24,6*

|

31.879

|

23,8

|

|

Gipuzkoa

|

21.464

|

16,8

|

21.145

|

16,6

|

21.615

|

16,1

|

|

Araba

|

9.513

|

7,4

|

9.276

|

7,3

|

9.429

|

7,0

|

|

Expansión

|

27.642*

|

21,6*

|

27.840*

|

21,9*

|

28.794

|

21,5

|

|

Córdoba

|

11.216*

|

8,8*

|

11.244*

|

8,7*

|

11.448

|

8,5

|

|

Empresas y Banca Corporativa

|

10.659

|

8,3

|

11.287

|

8,9

|

13.013

|

9,7

|

|

Instituciones

|

8.549

|

6,7

|

10.062

|

7,9

|

10.521

|

7,9

|

|

Mercados Financieros

|

7.044

|

5,5

|

5.237

|

4,1

|

7.279

|

5,5

|

|

Volumen de negocio

|

127.901

|

100%

|

127.383

|

100%

|

133.978

|

100%

|

* Datos de años anteriores re-expresados debido a un cambio de reestructuración de las redes de Córdoba y Expansión.

La distribución del volumen de negocio de Kutxabank y Cajasur es la siguiente:

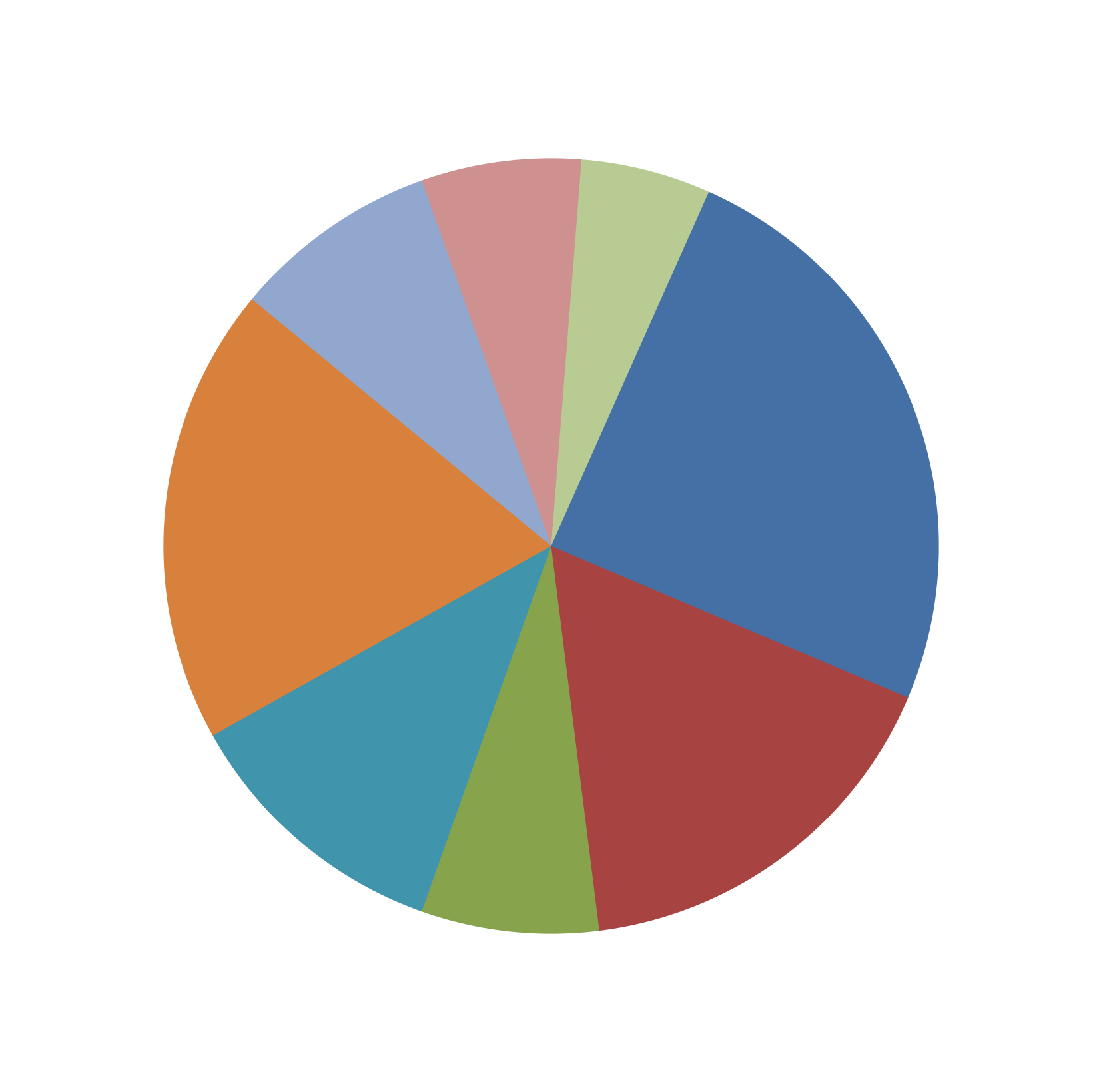

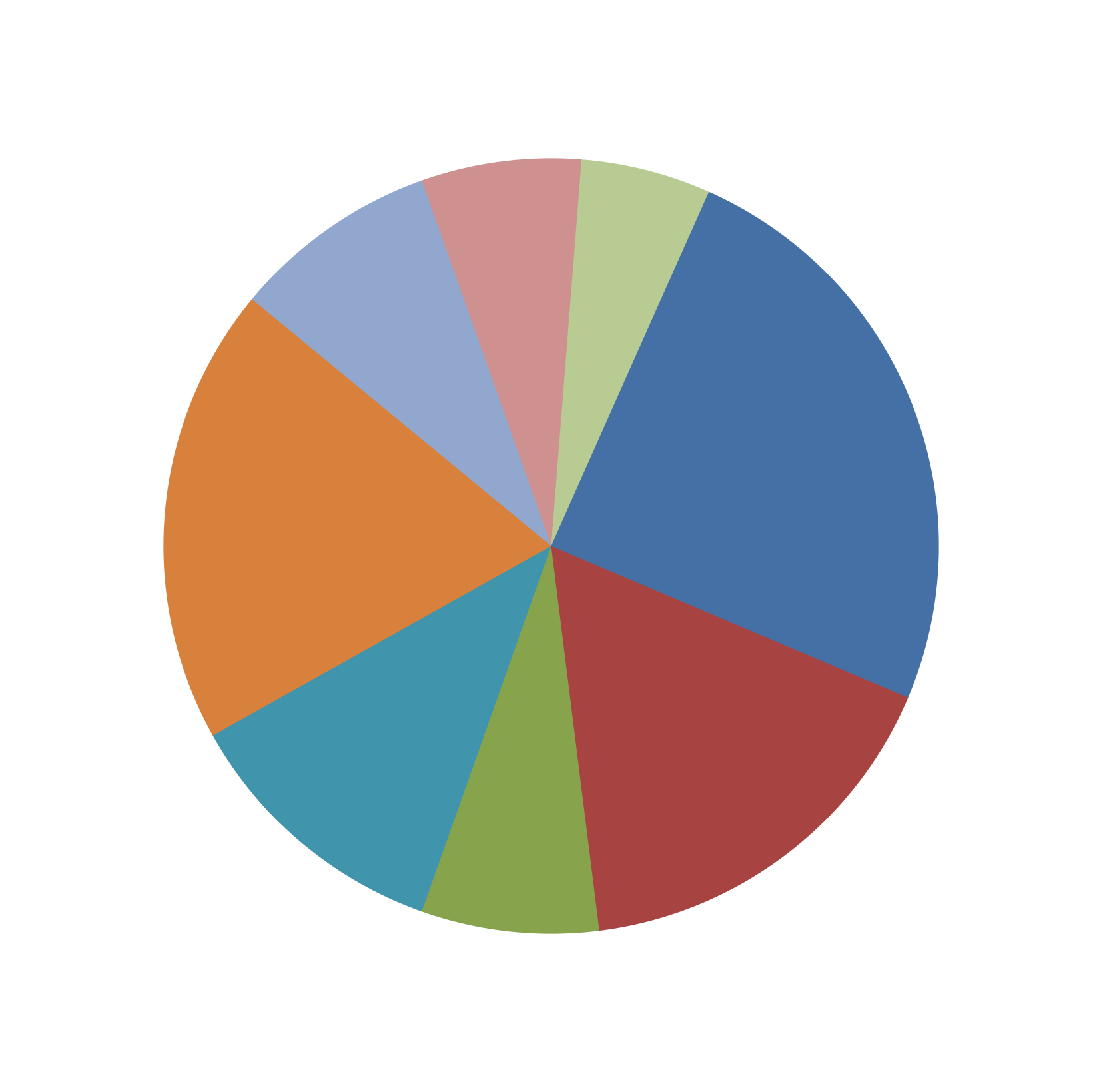

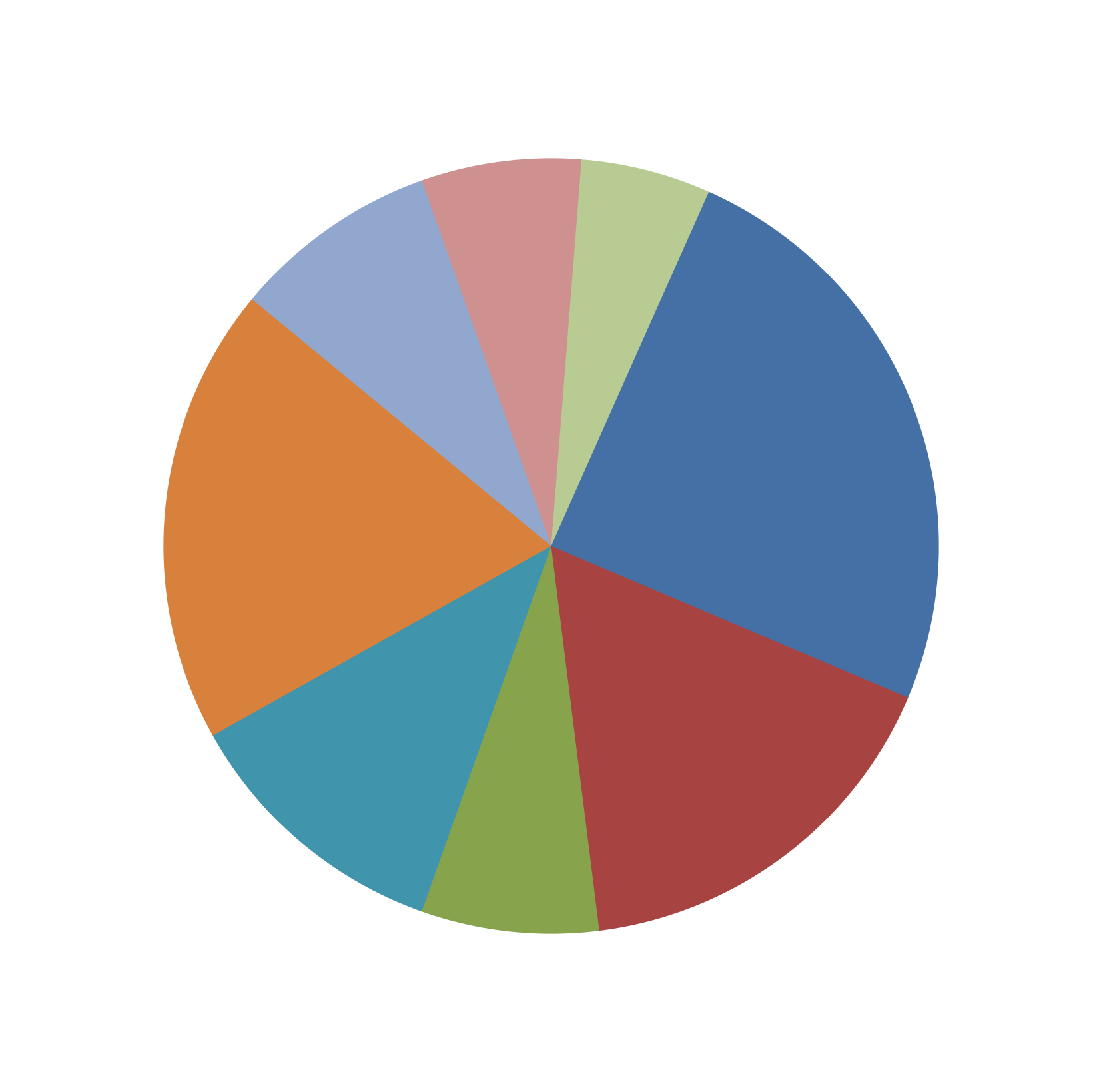

Volumen de Negocio (2021): 127.901 M€ (*)

(*)Datos de Kutxabank y Cajasur

- Instituciones6,7%

- Empresas y Banca Corp8,3%

- Expansión21,6%

- Córdoba8,8%

- Araba7,4%

- Gipuzkoa16,8%

- Merc. Financieros5,5%

- Bizkaia24,9%

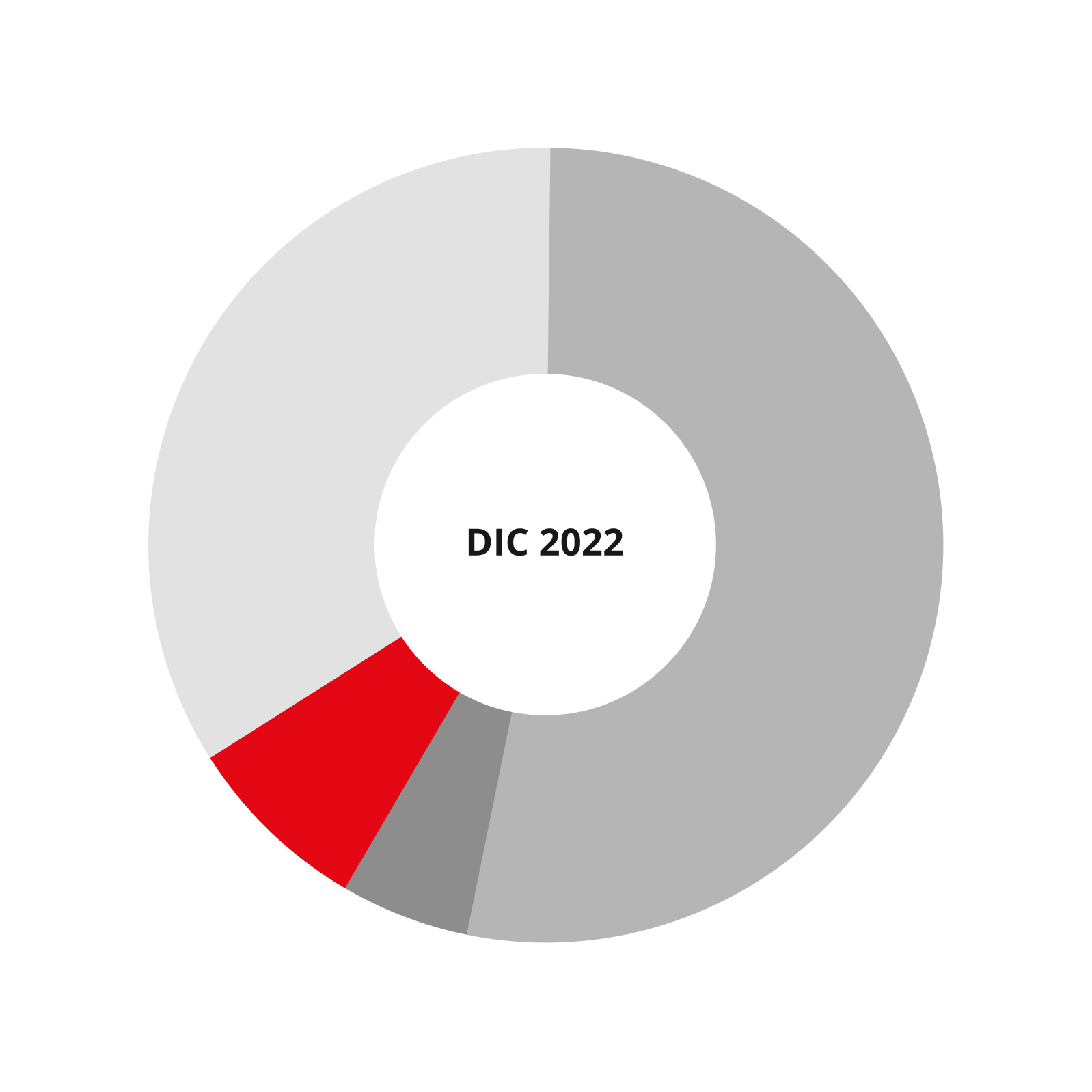

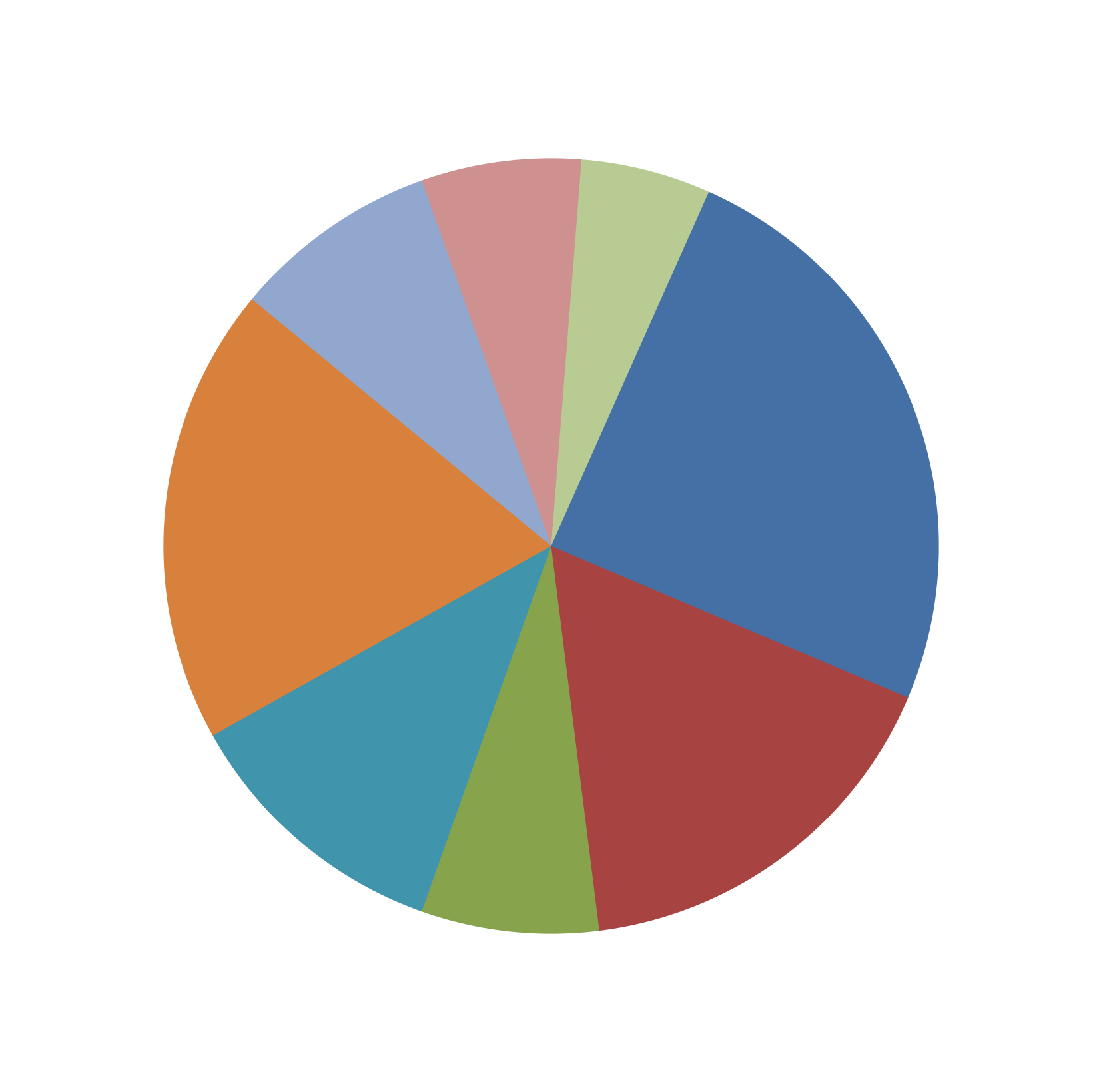

Volumen de Negocio (2022): 127.383 M€ (*)

(*) Datos de Kutxabank y Cajasur

- Instituciones7,9%

- Empresas y Banca Corp8,9%

- Expansión21,9%

- Córdoba8,7%

- Araba7,3%

- Gipuzkoa16,6%

- Merc. Financieros4,1%

- Bizkaia24,6%

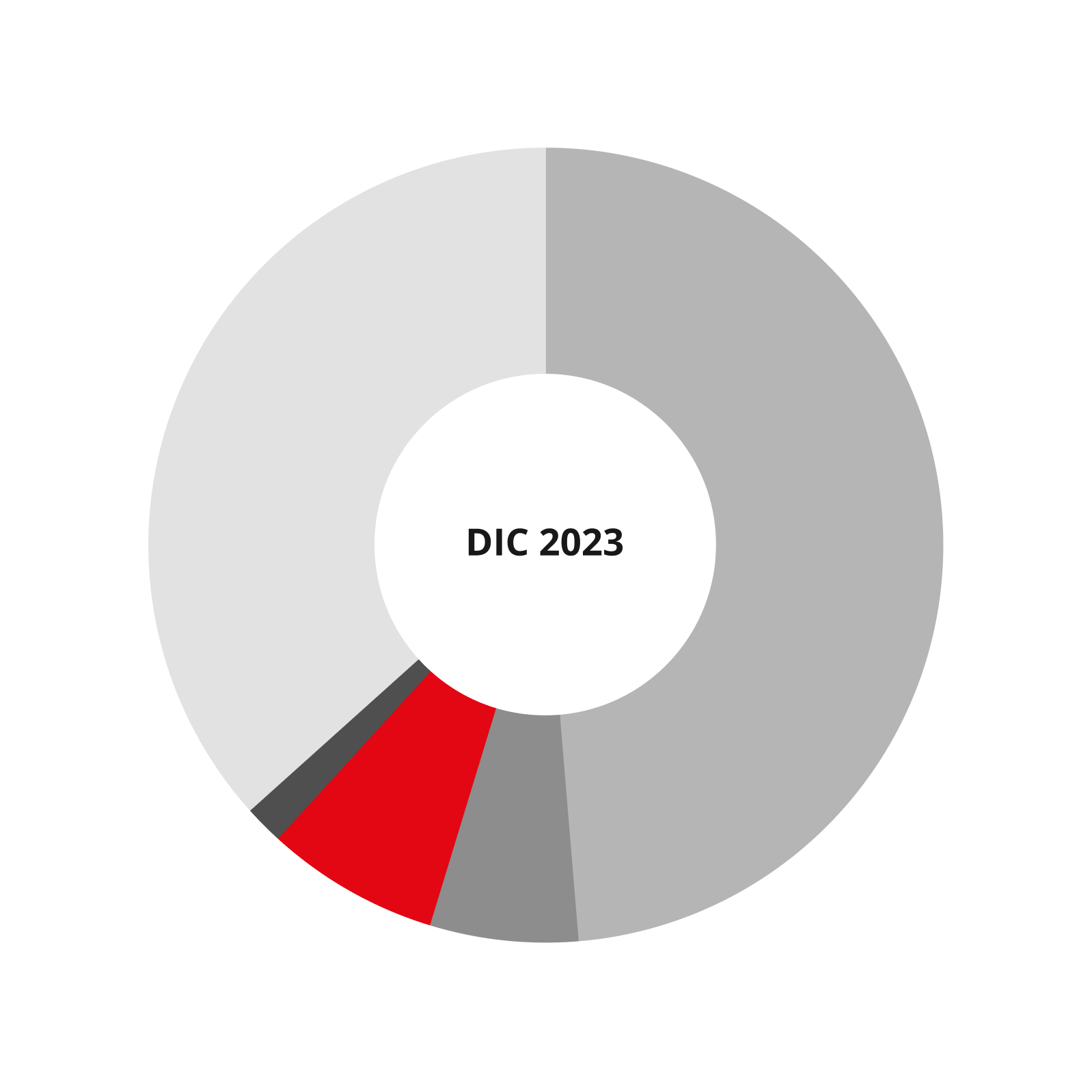

Volumen de Negocio (2023): 113.978 M€ (*)

(*)Datos de Kutxabank y Cajasur

- Instituciones7,9%

- Empresas y Banca Corp9,7%

- Expansión21,5%

- Córdoba8,5%

- Araba7,0%

- Gipuzkoa16,1%

- Merc. Financieros5,5%

- Bizkaia23,8%

Informe sostenibilidad

3.4. Gestión del riesgo del Grupo Kutxabank

En este apartado se recoge la gestión del riesgo del Grupo consolidable de Entidades de crédito, que incluye tanto las Entidades de crédito (Kutxabank y Cajasur) como las principales Entidades instrumentales (Kartera-1, Kutxabank Gestión, Grupo Fineco y Norbolsa).

3.4.1. Enfoque de gestión

Uno de los elementos centrales de la responsabilidad social empresarial del Grupo radica en la puesta en práctica de un modelo de gestión prudente que garantice su sostenibilidad a lo largo del tiempo, y con ella el cumplimiento estricto de sus compromisos financieros con clientes e inversores, así como el mantenimiento de su aportación a la sociedad, tanto a través de la actividad económica e inversora que desempeña como de la actividad social que desarrollan sus accionistas, las fundaciones bancarias, con los recursos procedentes de Kutxabank.

Con el objeto de garantizar que su actividad se desarrolle en línea con el principio de sostenibilidad expuesto en el párrafo anterior, cuenta con una sólida gobernanza de su perfil global de riesgo, a través de la cual el Consejo de Administración de Kutxabank establece las pautas a seguir en dicha materia. El Marco de Gestión del Riesgo así conformado consta de tres elementos:

- El Marco de Apetito al Riesgo, donde se establecen las directrices estratégicas del Grupo en relación con su perfil global de riesgo

- El Marco de Gobierno Interno de la Gestión del Riesgo, donde se establecen las líneas generales que debe seguir la gestión del riesgo en el ámbito técnico, organizativo y de gobernanza

- Los Manuales de Políticas de Gestión de los tipos de riesgo más relevantes

A continuación, se detallan algunos de los principales contenidos que conforman el Marco de Gestión del Riesgo del Grupo.

Declaración corporativa del nivel de apetito al riesgo del Grupo

A través del Marco de Apetito al Riesgo, el Consejo de Administración de Kutxabank define de manera genérica cuál es el perfil global de riesgo al que desean tender, en línea con el principio de prudencia expuesto al comienzo de este apartado.

Esta declaración genérica se complementa, en busca de un mayor grado de concreción, de la siguiente manera:

- En el ámbito cualitativo, se describen algunas pautas específicas que deben caracterizar el perfil global de riesgo deseado.

- En el ámbito cuantitativo, se selecciona una batería de indicadores de riesgo que, considerados conjuntamente, permiten evaluar la evolución del perfil global de riesgo del Grupo en cada momento, estableciéndose a continuación objetivos estratégicos para los más relevantes, así como diversos umbrales de observación y alerta que activen protocolos especiales de actuación en caso de ser vulnerados.

Las pautas cualitativas y cuantitativas a través de las cuales se establece el nivel de apetito al riesgo del Grupo constituyen una referencia básica a la hora de fijar sus directrices estratégicas. De esta forma, los planes estratégicos del Grupo deberán compatibilizar la consecución de sus objetivos financieros con el mantenimiento de un perfil global de riesgo acorde con los objetivos establecidos en esta materia.

Esta premisa ha sido tenida en cuenta a la hora de elaborar los sucesivos planes estratégicos del Grupo. En la medida en que estos planes contribuyan para que los indicadores de riesgo seleccionados evolucionen en la dirección marcada por el Marco de Apetito al Riesgo, el Grupo Kutxabank estará más cerca de poder garantizar su objetivo en este ámbito: la sostenibilidad del Grupo y, por tanto, la permanencia de su aportación directa e indirecta a la sociedad.

Fases del ciclo de gestión del riesgo

En el Grupo, el ciclo de gestión del riesgo comprende las siguientes fases:

- Identificación de las principales exposiciones al riesgo del Grupo, incluyendo su definición y ubicación dentro de una tipología corporativa de riesgos que facilite la asignación de responsabilidades sobre los correspondientes marcos de control.

- Evaluación del nivel de relevancia de cada riesgo, en función de su capacidad potencial para impactar en los recursos propios y/o el valor económico del Grupo, incluyendo el establecimiento del nivel de apetito al riesgo para cada tipo de riesgo concreto y la asignación de capital regulatorio y/o económico.

- Medición del nivel de exposición a cada tipo de riesgo, a través de los correspondientes indicadores, de su grado de materialización y de su evolución previsible bajo escenarios particularmente adversos (pruebas de estrés).

- Establecimiento e implantación de políticas de gestión para los tipos de riesgo más relevantes, incluyendo en su caso los procesos de admisión, la gestión de la información disponible, el establecimiento de límites y/o los mecanismos de mitigación.

- Monitorización de la evolución de los diferentes tipos de riesgo, a través del seguimiento de indicadores y el establecimiento de controles sobre los marcos de control.

- Elaboración y difusión de informes de gestión destinados al reporting interno (órganos ejecutivos y de gobierno) y externo (autoridades supervisoras, agencias de rating, mercados…).

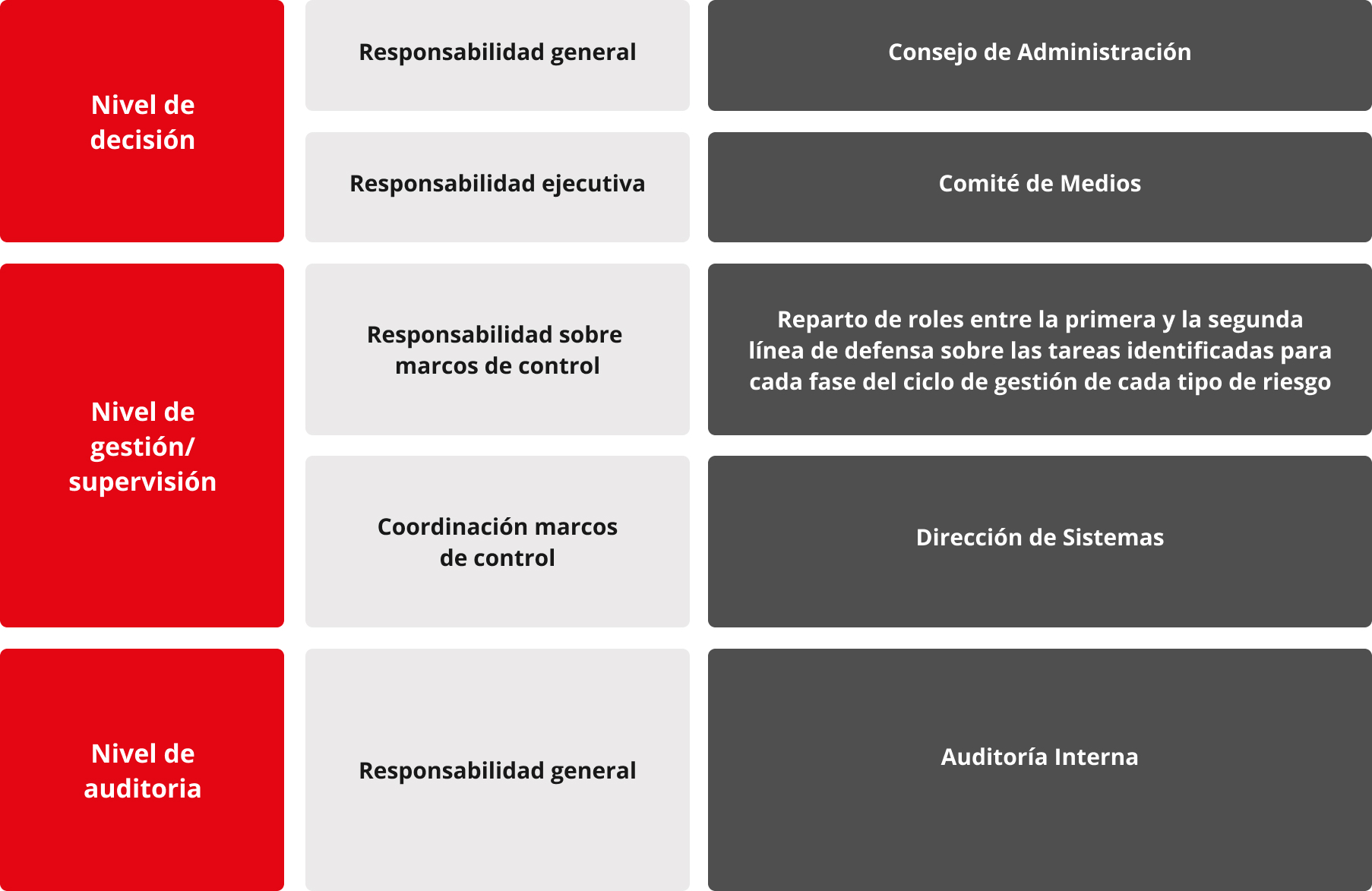

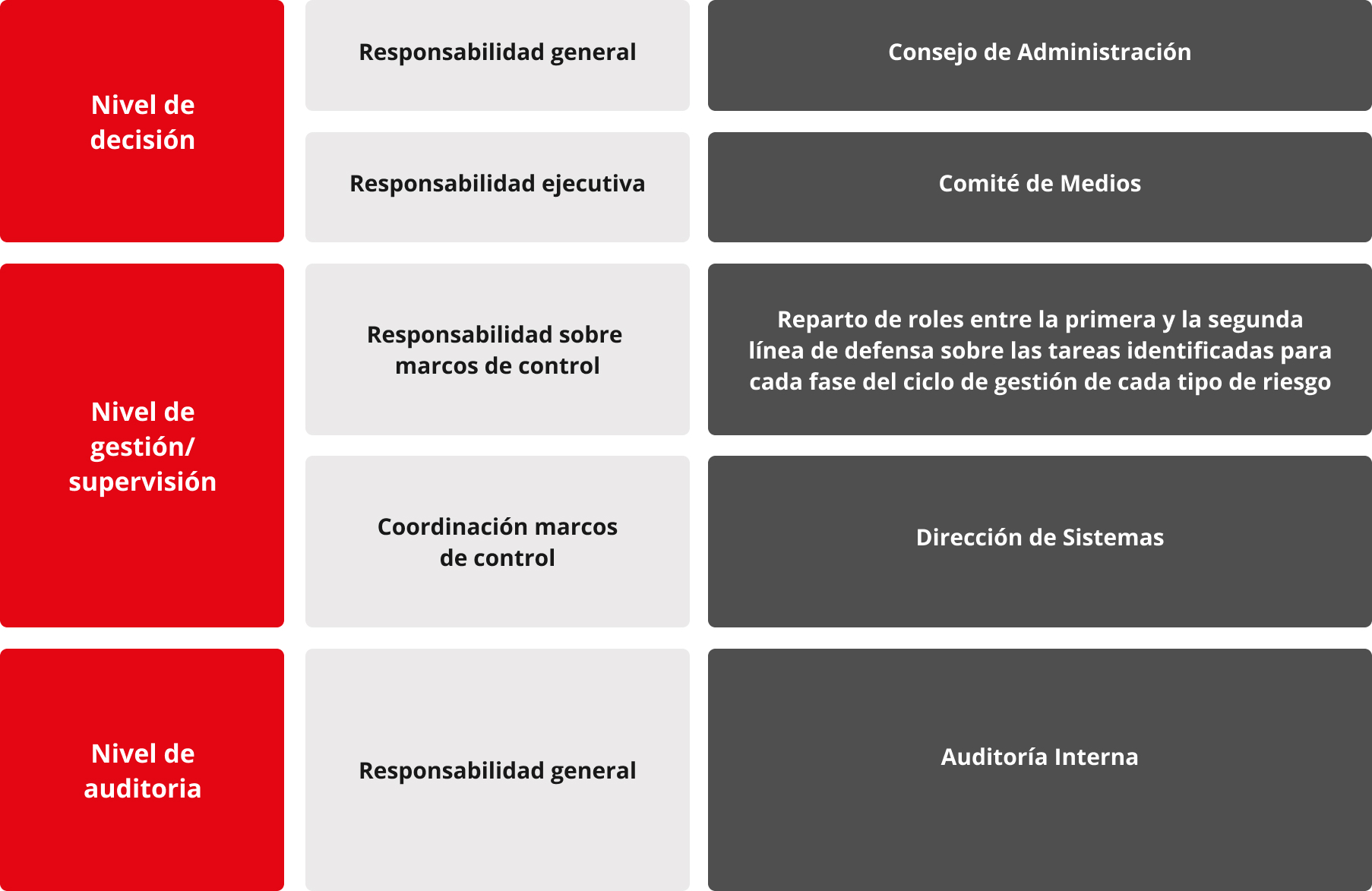

Asignación de roles y responsabilidades

El Marco de Gobierno Interno de la Gestión del Riesgo del Grupo realiza una asignación de las responsabilidades generales de los marcos de control de los diferentes tipos de riesgo. Dicha asignación sigue las siguientes pautas:

- La responsabilidad última sobre todos los tipos de riesgo recae en el Consejo de Administración de Kutxabank, quien deberá establecer las pautas estratégicas a seguir en cada caso y las políticas de gestión aplicables, y monitorizar su evolución.

- En la escala ejecutiva, cada tipo de riesgo será responsabilidad de un comité especializado, o en su defecto del propio Comité de Dirección del Banco.

- La coordinación de cada marco de control ha sido asignada a una unidad organizativa concreta.

- Se adopta el esquema de tres líneas de defensa en lo relativo a los diferentes elementos que conforman el marco de control de cada tipo de riesgo.

Información sobre riesgos proporcionada al mercado

La normativa bancaria vigente obliga a las Entidades financieras a proporcionar al mercado información sobre riesgos, que permita realizar una evaluación fundada sobre la evolución de su perfil global de riesgo. Los contenidos mínimos que deben ser publicados se establecen en la Parte Octava del Reglamento (UE) 2013/575, posteriormente modificado por el Reglamento (UE) 2019/876, sobre los requisitos prudenciales de las Entidades de crédito y de las empresas de inversión, así como en diversas regulaciones posteriores que desarrollan dicha norma.

El Grupo cumple con los citados requerimientos a través de la publicación en su página web (apartado Pilar III de la Información para inversores) tanto de información trimestral de indicadores clave como del documento anual denominado “Información de relevancia prudencial”.

El documento “Información de relevancia prudencial” pone a disposición del público en general no sólo los contenidos mínimos requeridos por la normativa, sino también la información complementaria orientada a facilitar la formación de una opinión sólidamente fundamentada sobre la evolución del perfil global de riesgo del Grupo, y, por tanto, de su sostenibilidad financiera. En este contexto, en el año 2023 se ha publicado un informe específico sobre divulgación de los riesgos ASG.

3.4.2. Evolución reciente de los principales riesgos del Grupo Kutxabank

Contexto económico

En el plano monetario, a lo largo del ejercicio 2023 los principales bancos centrales han dado continuidad a la senda de subidas de los tipos de intervención iniciada en 2022. Si bien en la última parte del año estas subidas se han pausado, las principales autoridades monetarias han reiterado el mensaje de que es probable que los tipos oficiales permanezcan en estos niveles durante un período de tiempo prolongado a fin de reconducir la inflación hacia sus tasas objetivo.

En el ámbito económico, el ejercicio 2023 ha devuelto a las principales economías occidentales a sendas de crecimiento significativamente más bajas que las alcanzadas en los años inmediatamente posteriores a la pandemia. Por su parte, las tasas de inflación se han ido moderando con el paso de los meses, ayudadas en buena medida por el descenso de los precios energéticos.

Por lo que concierne a las Entidades financieras, en este contexto cabe esperar un cierto debilitamiento de la capacidad de pago de sus clientes, cuestión que está siendo monitorizada estrechamente por el Grupo Kutxabank. Por otro lado, las Entidades financieras se están viendo favorecidas por la normalización de los tipos de interés.

Impacto de la guerra de Ucrania y otros conflictos

Tras la estrecha monitorización llevada a cabo en relación a los impactos potenciales específicos de la guerra de Ucrania para el Grupo Kutxabank, se puso de manifiesto que la exposición directa del Grupo a clientes de los países directamente afectados por el conflicto, así como a otros clientes con intereses relevantes en estos países, era marginal.

Grupo Fineco

Durante el 2023 no se han llevado a cabo actuaciones específicas en relación con el conflicto Rusia - Ucrania. No obstante, desde el equipo de análisis y gestión de Fineco se realiza un seguimiento del contexto geopolítico actual, evaluando el posible impacto que puedan llegar a tener los conflictos bélicos actuales en los mercados y cómo puede afectar al rendimiento de las inversiones. Adicionalmente, Fineco cuenta con una Política ESG por la que no se invierte en determinadas geografías consideradas conflictivas.

Kutxabank Gestión

Con respecto al conflicto entre Rusia y Ucrania, y otros conflictos armados, se han tomado las siguientes actuaciones:

- Se ha monitorizado la liquidez del fondo BGF Emerging Europe. La gestora ha ido vendiendo las posiciones de empresas rusas liquidas cotizadas en Wall Street a través de brokers locales. A la espera de que la gestora obtenga el permiso para realizar un Split y se puedan vender las participaciones de las clases que tengan acciones fuera de Rusia.

- No se han comprado activos adicionales en Rusia o Ucrania.

- Se ha valorado y descartado la venta de unas pequeñas posiciones con exposición en Israel.

Kutxabank Seguros

A continuación, se exponen las actuaciones llevadas a cabo con motivo del Conflicto Rusia-Ucrania:

- INVERSIONES: se ha realizado un análisis de la cartera de inversiones de KB Vida y Pensiones y de KB Asegurado y no se han detectado activos vinculados con Rusia o Bielorrusia.

CLIENTES

: en abril del 2022, Kutxabank realizó una búsqueda de clientes Rusos y Bielorrusos no residentes en UE/Suiza con objeto de cumplir los distintos Reglamentos aprobados por la UE sobre esta materia y controlar que estas personas no reciban ingresos que, sumados a sus saldos ya existentes a 25 de febrero de 2022, fecha de inicio de estas medidas, alcancen los 100.000€.

Se detectaron 64 clientes de Kutxabank/Cajasur, de los cuales algunos tenían contratados seguros de Hogar, Vida Riesgo y Autos. En estos seguros los clientes no tienen saldo, los clientes pagan una prima para que se cubran los riesgos previstos en la póliza en caso de que sucedan. La prima se paga en cuentas de Kutxabank/Cajasur.

Sólo en los seguros de ahorro pueden los clientes tener un saldo, pero ninguno de los clientes detectado tenía contratado un seguro de ahorro. También en estos seguros la prima se paga a través de cuentas de Kutxabank/Cajasur. Son seguros en cartera, ya no entra nueva producción, por lo que no pueden ser contratados por ninguno de los clientes sometidos al control.

- PLANES DE PENSIONES: ninguno de los clientes detectado tenía contratado ningún Plan de Pensiones. En todo caso, las aportaciones a los planes de pensiones también se efectúan en cuentas de Kutxabank/Cajasur. Del mismo modo, los traslados externos de planes de pensiones provenientes de otra entidad están controlados por Kutxabank/Cajasur y necesitan una cuenta en una de estas entidades.

PRESTACIONES EN SEGUROS DE VIDA Y PLANES DE PENSIONES:

en las prestaciones de los seguros de vida y de los planes de pensiones, en caso de fallecimiento del titular el capital se pagaría al beneficiario/s designado/s o a los herederos legales si no hubiese designación expresa.

Para estos casos, se dieron las instrucciones oportunas a los tramitadores de KB Seguros y KB Pensiones. Si se presenta el caso de un beneficiario ruso o bielorruso, lo comunicarán y no efectuarán el pago, deberá será analizado previamente para decidir cómo actuar. Hasta el momento no se ha producido ningún caso de este tipo.

- INSTALACIONES: nos hemos adaptado a las medidas de ahorro, eficiencia energética y de reducción de la dependencia energética del gas natural establecidas en el Real Decreto-ley 14/2022, de 1 de agosto modificando la limitación de temperaturas de calefacción y refrigeración a 19 y 27 ºC, respectivamente, en los recintos.

Norbolsa

No se han detectado impactos derivados del conflicto Rusia-Ucrania. Se reportan mensualmente al grupo datos sobre valores rusos en posesión de clientes. No se cuenta con ningún cliente ruso.

Kutxabank Empréstitos

La sociedad no se ve impactada directamente por el conflicto Rusia-Ucrania.

Evolución de los principales tipos de riesgo

A continuación, se hace un breve repaso a la evolución de los principales tipos de riesgo a los que está expuesto el Grupo a lo largo de 2023:

Riesgos crediticios

- En cuanto a los riesgos crediticios, es posible que, como consecuencia del menor crecimiento económico y de los tipos de interés más elevados, en los ejercicios venideros se vayan registrando niveles de impago ligeramente mayores a los actuales. En cualquier caso, cabe esperar que la cartera crediticia del Grupo muestre un comportamiento significativamente mejor que la media del sistema, debido a su perfil conservador.

- En este sentido, y en atención a la incertidumbre asociada a la situación económica y a las recomendaciones de máxima prudencia emitidas por las autoridades supervisoras, el Grupo ha seguido dedicando cantidades relevantes al saneamiento de su cartera crediticia. En 2023, el impacto neto sobre su cuenta de resultados de los saneamientos crediticios e inmobiliarios ha alcanzado los 246,2 millones €.

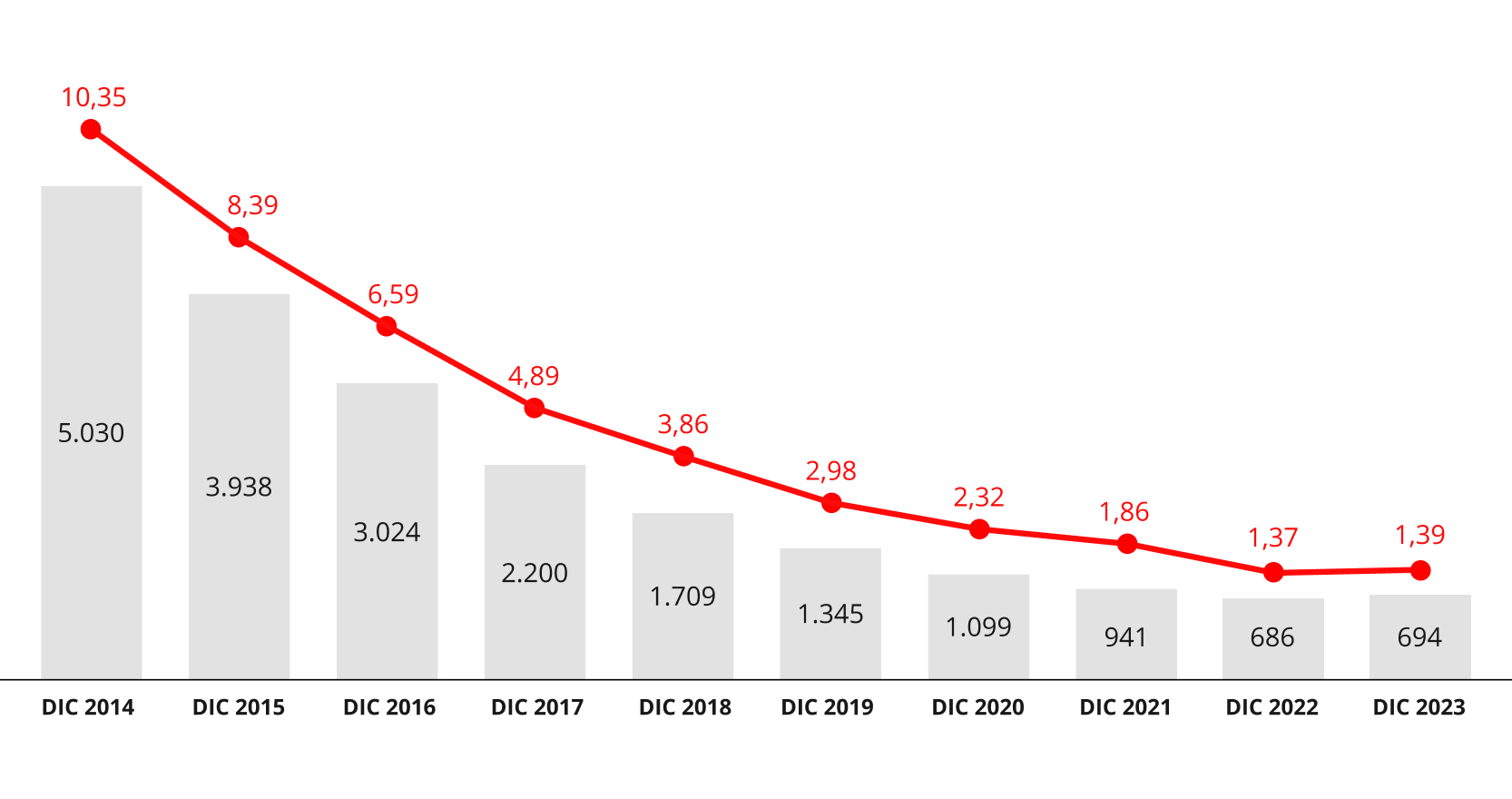

- A lo largo de 2023 la tasa de morosidad de la cartera crediticia del Grupo se ha mantenido relativamente estable, habiendo cerrado el ejercicio en el 1,39% (frente al 1,37% al cierre de 2022). Los principales motivos que han hecho posible esta evolución son:

- Una cartera crediticia con un mix de riesgos altamente conservador, en la que las exposiciones con particulares (hipotecas residenciales en su mayor parte) y Administraciones Públicas se sitúa en torno al 80% del total de la cartera.

- Unos procedimientos de admisión de riesgos que incorporan criterios de gran exigencia, junto a un profundo conocimiento de las contrapartes, en especial en aquellos territorios donde el Grupo es líder en términos de cuota de mercado.

- En el ámbito de la crisis del Covid, si bien durante la crisis el Grupo participó en las iniciativas públicas y sectoriales dirigidas a apoyar a aquellos segmentos de clientes más vulnerables (moratorias a particulares y financiaciones avaladas por el ICO o por sociedades de garantía recíproca para empresas), los niveles de morosidad de estas carteras siguen siendo muy moderados, situándose por debajo de la media del sector.

Riesgos financieros

- Durante la crisis del Covid-19 la liquidez del Grupo se reforzó como consecuencia de su participación en los programas extraordinarios de financiación puestos en marcha por el BCE (TLTROs III), así como por el acopio de liquidez llevado a cabo por sus clientes.

- Tras haber devuelto en el año 2023 la mayor parte de los fondos extraordinarios de financiación puestos en marcha por el BCE a través del programa TLTROs III, el ratio LCR del Grupo ha cerrado el ejercicio en 172,34%.

- Asimismo, a lo largo de 2023 la posición de liquidez estructural del Grupo Kutxabank ha seguido registrando niveles muy elevados. Esta sólida posición de liquidez se viene basando en una estructura de financiación soportada por una base de depósitos minorista amplia, granular y estable, lo que permite que la dependencia del Grupo de los mercados mayoristas de financiación sea muy reducida.

- El Grupo sigue manteniendo elevados niveles de activos líquidos, así como de vías de financiación de rápida disposición, que garantizan el cumplimiento de sus obligaciones financieras incluso bajo las condiciones más extremas.

- Por su parte, en el año 2023 la evolución de los mercados financieros, tanto de renta fija como de renta variable, ha sido muy positiva. En este sentido, el descenso de la curva de tipos ha permitido la disminución de las minusvalías de las carteras de renta fija en el conjunto del año.